Mise à jour semestrielle : Ninepoint Société en commandite accréditive

Commentaire de juin 2022

Le point sur le marché des ressources

Les événements qui ont eu le plus d’impact sur le marché au cours du premier semestre de 2022 ont été la guerre entre la Russie et l’Ukraine, la poussée de l’inflation, le resserrement de la politique monétaire de la Réserve fédérale et les confinements en Chine liés à la COVID-19. Au début de l’année, la guerre entre la Russie et l’Ukraine a fait grimper les prix des ressources et les actions. Les préoccupations relatives à l’offre étaient au premier plan, la Russie étant un exportateur net de nombreux produits de base. Toutefois, le marché s’est rapidement concentré sur la destruction potentielle de la demande, alors que la Chine a confiné à plusieurs reprises des grandes villes et que la Réserve fédérale a resserré les conditions financières pour lutter contre l’inflation qui a atteint des sommets sur plusieurs décennies. Les actions du secteur des ressources naturelles ont abandonné leurs gains du début de l’année et même davantage. L’exception est constituée par les actions du secteur de l’énergie, qui ont continué à atteindre des sommets pluriannuels en mai, avant de se retourner brutalement en juin, lorsque les craintes de récession se sont renforcées. Le deuxième trimestre a-t-il été mauvais pour les actions du secteur des ressources? Depuis leurs sommets d’avril, le GDXJ (FNB des petites sociétés minières aurifères) et le XME (FNB des métaux et des mines) ont perdu respectivement 36 % et 33 %, tandis que le XLE (FNB de l’énergie) a perdu 20 % par rapport à son sommet du 8 juin.

Les actions de ressources à microcapitalisation, qui constituent la majeure partie des portefeuilles d’actions accréditives, ont été vendues de manière disproportionnée, car les marchés plus larges ont corrigé et le resserrement de la politique monétaire de la Réserve fédérale a réduit les liquidités, tout en suscitant des craintes de récession. Le secteur le moins performant parmi les actions à microcapitalisation corrigées a été celui des microcapitalisations aurifères, qui constituent la majeure partie de l’univers des placements accréditifs. C’est assez frustrant, compte tenu du rendement des lingots d’or. Au premier semestre de 2022, le lingot d’or a enregistré un rendement de -1,2 %, alors que le GDX (FNB des mineurs d’or) et le GDXJ ont baissé de 14,5 % et 23,7 %, respectivement.

Bien que le premier semestre de 2022 ait été difficile pour les actions du secteur des ressources, le manque de capacité excédentaire et les contraintes sous-jacentes du côté de l’offre persisteront et devraient pousser les prix des matières premières à la hausse à moyen et long terme. L’instabilité politique croissante, les gisements de moindre qualité, le manque d’investissement, les environnements réglementaires onéreux et les préoccupations ESG ont tous conspiré pour compromettre l’approvisionnement futur en matières premières essentielles telles que le pétrole, le gaz naturel, les métaux de base et d’autres matériaux comme l’uranium. Cette toile de fond devrait limiter toute correction cyclique à l’extrémité inférieure de la fourchette historique, même si la gravité et la durée d’un ralentissement et de la reprise ultérieure dépendront de l’ampleur du ralentissement économique.

Mise à jour : Ninepoint 2021 Société en commandite accréditive

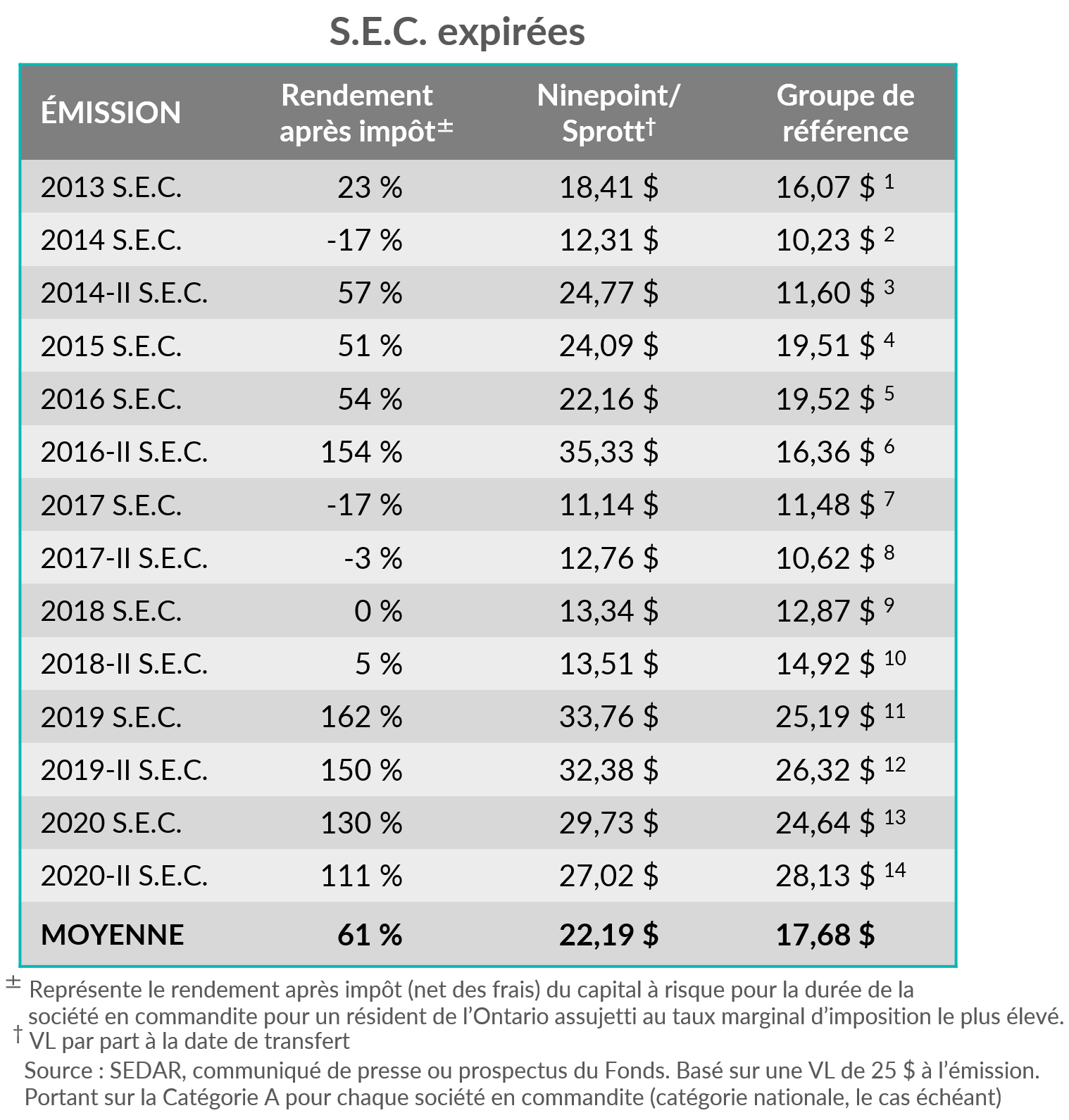

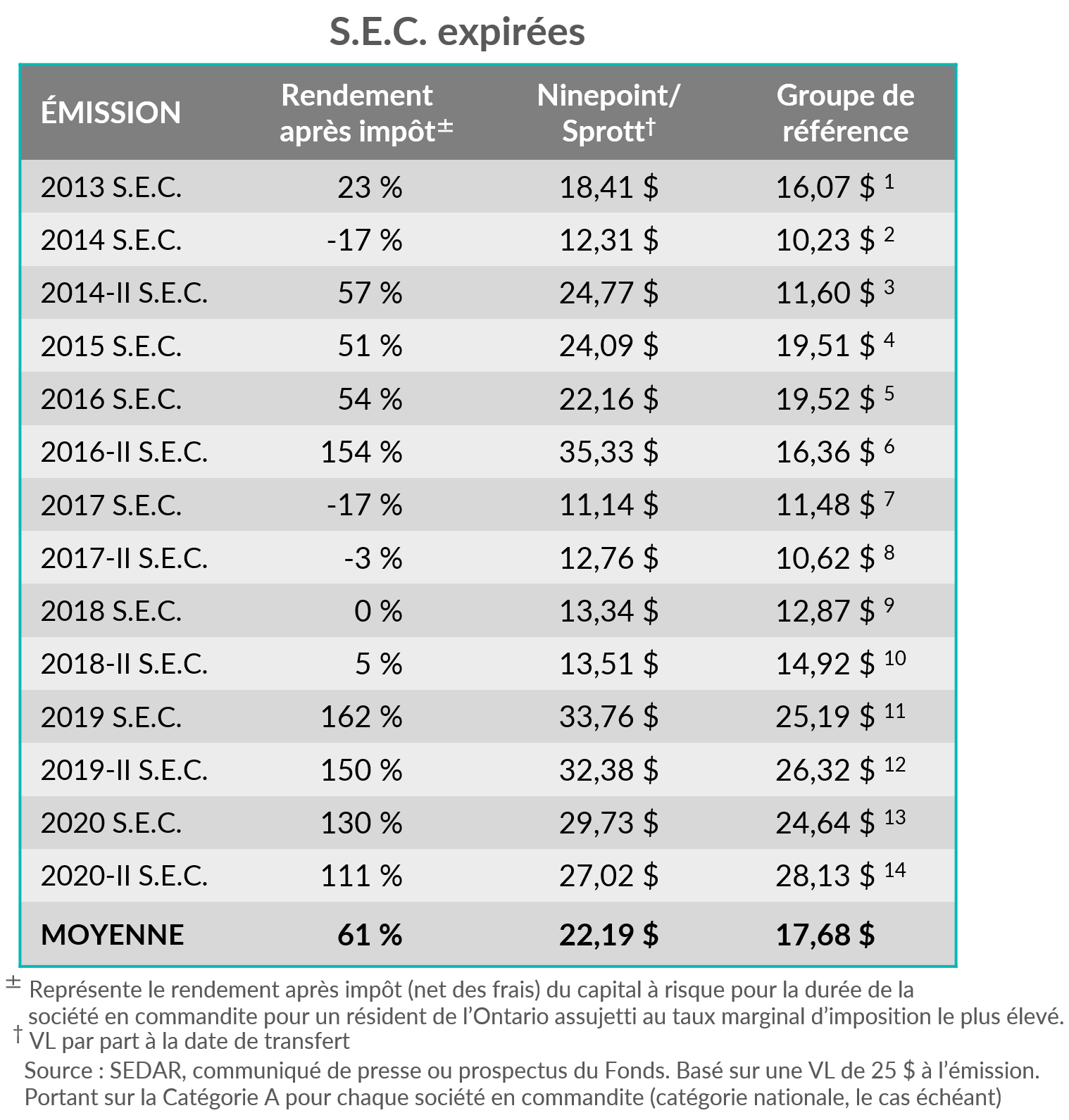

Le fonds a terminé le trimestre avec la pondération suivante : 54 % dans les métaux précieux, 27 % dans les métaux de base, 14 % dans l’uranium et 4 % dans l’énergie. Les actions de métaux précieux et de métaux de base de micro et petite capitalisation se sont vendues de façon spectaculaire au premier semestre de 2022 en raison des facteurs macroéconomiques susmentionnés. Depuis le début de 2021, année de création du fonds 2021 Société en commandite accréditive, le lingot d’or a enregistré un rendement de -4,8 %, tandis que le GDX et le GDXJ ont chuté de 24 % et de 41 %, respectivement. Nous avons toujours souligné auprès de nos clients que les matières premières et les actions du secteur des ressources naturelles sont incroyablement volatiles. Les rendements des fonds accréditifs varieront de spectaculaires à terribles. Après avoir affiché pendant deux ans des rendements à deux chiffres après impôts dans les sociétés en commandite accréditives de 2019 et 2020, le secteur des ressources à petite capitalisation a connu une période difficile. Tout en digérant le rendement des sociétés en commandite de 2021, je voudrais rappeler aux investisseurs mes antécédents ainsi que la nécessité d’évaluer les rendements sur une base après impôts. J’aimerais également rappeler aux clients qu’il est important de rester engagé dans la stratégie des actions accréditives pendant les périodes de faible rendement, car l’historique du produit illustre clairement les avantages d’une participation constante.

Les investisseurs sont couramment obnubilés par les rendements avant impôt. Cela est surprenant, étant donné qu’ils capturent rarement ces rendements après impôt, car la plupart d’entre eux sont imposés sur les gains en capital et les revenus. Lors de l’évaluation des rendements d’un fonds d’actions accréditives, la seule mesure significative du rendement est après impôt, étant donné qu’il s’agit d’un produit d’atténuation fiscale. Bien que les chiffres du rendement après impôt ne soient pas calculés avant la clôture du Fonds, les investisseurs doivent tenir compte de certains des points suivants lorsqu’ils évaluent le rendement de l’investissement après impôt. De nombreux investisseurs évaluent à tort le rendement du fonds sur la base du placement initial de 25 dollars par part, sans tenir compte des avantages fiscaux.

Il est également important de se rappeler que les 25 $ par part ne sont pas ajustés pour les frais initiaux, les primes payées pour acquérir des actions accréditives ou les avantages fiscaux. Plus important encore, il est essentiel que les investisseurs comprennent à quel point les avantages fiscaux ont une incidence sur la valeur par part. Comme expliqué dans le prospectus de 2021 Société en commandite accréditive, le seuil de rentabilité après impôt pour un investisseur ontarien dont les revenus sont imposés au taux marginal le plus élevé est d’environ 12,40 $ par part. Le boguey pour un fonds d’actions accréditives est le seuil de rentabilité après impôt, pas le prix d’offre initial de 25 $ par part. Les investisseurs doivent comprendre cela afin d’évaluer correctement le rendement de tout fonds d’actions accréditives.

Le 30 juin 2022, la valeur liquidative avant impôt de Ninepoint 2021 Société en commandite accréditive, catégorie nationale était de 11,27 $ (série A), tandis que celle de Ninepoint 2021 Société en commandite accréditive, catégorie Québec était de 7,06 $ (série A).

Mise à jour : Ninepoint 2021 Société en commandite accréditive de courte durée

Le fonds a terminé le trimestre avec la pondération suivante : 63 % dans les métaux précieux, 23 % dans les métaux de base et 14 % dans l’uranium. Les actions de métaux précieux et de métaux de base de micro et petite capitalisation se sont vendues de façon spectaculaire au premier semestre de 2022 en raison des facteurs macroéconomiques susmentionnés. Depuis la création du fonds en septembre 2021, le lingot d’or a enregistré un rendement de -0,354 %, tandis que le GDX et le GDXJ ont chuté de 16 % et de 26 %, respectivement. Nous avons toujours souligné auprès de nos clients que les matières premières et les actions du secteur des ressources naturelles sont incroyablement volatiles. Les rendements des fonds accréditifs varieront de spectaculaires à terribles. Après avoir affiché pendant deux ans des rendements à deux chiffres après impôts dans les sociétés en commandite accréditives de 2019 et 2020, le secteur des ressources à petite capitalisation a connu une période difficile. Tout en digérant le rendement des sociétés en commandite de 2021, je voudrais rappeler aux investisseurs mes antécédents ainsi que la nécessité d’évaluer les rendements sur une base après impôts. J’aimerais également rappeler aux clients qu’il est important de rester engagé dans la stratégie des actions accréditives pendant les périodes de faible rendement, car l’historique du produit illustre clairement les avantages d’une participation constante.

Les investisseurs sont couramment obnubilés par les rendements avant impôt. Cela est surprenant, étant donné qu’ils capturent rarement ces rendements après impôt, car la plupart d’entre eux sont imposés sur les gains en capital et les revenus. Lors de l’évaluation des rendements d’un fonds d’actions accréditives, la seule mesure significative du rendement est après impôt, étant donné qu’il s’agit d’un produit d’atténuation fiscale. Bien que les chiffres du rendement après impôt ne soient pas calculés avant la clôture du Fonds, les investisseurs doivent tenir compte de certains des points suivants lorsqu’ils évaluent le rendement de l’investissement après impôt. De nombreux investisseurs évaluent à tort le rendement du fonds sur la base du placement initial de 25 dollars par part, sans tenir compte des avantages fiscaux.

Il est également important de se rappeler que les 25 $ par part ne sont pas ajustés pour les frais initiaux, les primes payées pour acquérir des actions accréditives ou les avantages fiscaux. Plus important encore, il est essentiel que les investisseurs comprennent à quel point les avantages fiscaux ont une incidence sur la valeur par part. Comme expliqué dans le prospectus de 2021 Société en commandite accréditive, le seuil de rentabilité après impôt pour un investisseur ontarien dont les revenus sont imposés au taux marginal le plus élevé est d’environ 12,40 $ par part. Le boguey pour un fonds d’actions accréditives est le seuil de rentabilité après impôt, pas le prix d’offre initial de 25 $ par part. Les investisseurs doivent comprendre cela afin d’évaluer correctement le rendement du fonds d’actions accréditives.

Le 30 juin 2022, la valeur liquidative avant impôt du fonds Ninepoint 2021 Société en commandite accréditive de courte durée était de 13,33 $ (série A).

Mise à jour : Ninepoint 2022 Société en commandite accréditive

Le fonds a réussi à mobiliser 58 millions de dollars en avril 2022. Au 30 juin 2022, 76 % du produit initial avait été investi ou engagé. Quarante-huit pour cent avaient été alloués aux actions des mines d’or, 19 % aux actions des métaux de base, tandis que l’uranium et les autres métaux représentent ce qui reste. Actuellement, le portefeuille se compose de 36 sociétés dont la capitalisation boursière moyenne pondérée est de 120 millions de dollars. La prime moyenne pondérée versée à ce jour est de 7 %.

Comme expliqué dans le prospectus de 2022 Société en commandite accréditive, le seuil de rentabilité après impôt pour un investisseur ontarien dont les revenus sont imposés au taux marginal le plus élevé est d’environ 12,40 $ par part. Notez que ce seuil de rentabilité ne tient pas compte des crédits d’impôt supplémentaires pour l’exploration minière critique qui ont été annoncés dans le budget fédéral canadien de 2022. Le boguey pour un fonds d’actions accréditives est le seuil de rentabilité après impôt, pas le prix d’offre initial de 25 $ par part. Les investisseurs doivent comprendre cela afin d’évaluer correctement le rendement de tout fonds d’actions accréditives.

Le 30 juin 2022, la valeur liquidative avant impôt de Ninepoint 2022 Société en commandite accréditive, catégorie nationale était de 16,41 $ (série A), tandis que celle de Ninepoint 2022 Société en commandite accréditive, catégorie Québec était de 19,07 $ (série A).

Jason Mayer, CFA, MBA

Sprott Asset Management

Sous-conseiller du Fonds

Références

1 Le groupe de référence inclut : Middlefield, Frontstreet, NCE, Brompton, Maple Leaf et CMP

2 Le groupe de référence inclut : Middlefield, Frontstreet, NCE, Brompton, Maple Leaf, CMP et Canoe

3 Le groupe de référence inclut : Middlefield, Frontstreet et Maple Leaf

4 Le groupe de référence inclut : Middlefield, NCE, Brompton, Maple Leaf, CMP et Canoe

5 Le groupe de référence inclut : Middlefield, NCE, Maple Leaf, CMP et Canoe

6 Le groupe de référence inclut : Marquest et Maple Leaf

7 Le groupe de référence inclut : Middlefield, Brompton, Maple Leaf et CMP

8 Le groupe de référence inclut : Middlefield et Maple Leaf

9 Le groupe de référence inclut : Middlefield, Maple Leaf et CMP

10 Le groupe de référence inclut : Maple Leaf

11 Le groupe de référence inclut : Middlefield, CMP et Maple Leaf

12 Le groupe de référence inclut : Middlefield et Maple Leaf

13 Le groupe de référence inclut : Middlefield, CMP et Maple Leaf

14 Le groupe de référence inclut : Middlefield et Maple Leaf

Détails relatifs à la VL de la série A ($) par part au 30 juin 2022 (avant impôts)

| Nom du fonds | VL (série A) |

| Ninepoint 2021 Société en commandite accréditive de courte durée | 13,33 $ |

| Ninepoint 2021 Société en commandite accréditive, catégorie nationale | 11,27 $ |

| Ninepoint 2021 Société en commandite accréditive, catégorie Québec | 7,06 $ |

| Ninepoint 2022 Société en commandite accréditive, catégorie nationale | 16,41 $ |

| Ninepoint 2022 Société en commandite accréditive, catégorie Québec | 19,07 $ |

De façon générale, le Fonds est sujet aux risques suivants. Consultez le prospectus du Fonds pour obtenir une description de ces risques : risque de concentration; risque de crédit; risque de change; risque lié à la cybersécurité; risque lié aux produits dérivés; risque relatif aux fonds négociés en bourse; risque touchant les investissements étrangers; risque lié à l’inflation; risque relié aux taux d’intérêt; risque d’illiquidité; risque du marché; risque de nature réglementaire; risque lié aux opérations de prêt, de rachat et de rachat à rebours de titres; risque relatif à la série; risque de vente à découvert; risque relatif aux sociétés de ressources naturelles à faible capitalisation; risque propre à l’émetteur et risque fiscal.

Partenaires Ninepoint LP est le gestionnaire de placements pour plusieurs fonds (collectivement, les « Fonds »). Toute l’information importante à propos de ces Fonds, y compris les objectifs et stratégies de placement, de même que les renseignements sur les options d’achats, les frais de gestion applicables, les commissions de performance (le cas échéant), ainsi que les dépenses, est incluse dans leur prospectus. Veuillez lire attentivement le prospectus avant d’investir. Des commissions, des commissions de suivi, des frais de gestion, des commissions de performance, et d’autres frais et coûts peuvent être associés à un placement dans ces Fonds. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés ne se reproduisent pas nécessairement. La présente communication ne constitue pas une offre de vente ou une sollicitation d’achat des titres des Fonds. L’information contenue dans la présente communication ne constitue pas une offre ni une sollicitation par toute personne résidant aux États-Unis ou dans tout autre pays où une telle offre ou sollicitation n’est pas autorisée, ou à toute personne qu’il est illégal de solliciter ou à qui il est illégal de faire une telle offre. Les investisseurs éventuels qui ne résident pas au Canada doivent s’adresser à leur conseiller financier pour déterminer si les titres du Fonds peuvent être légalement vendus dans leur pays.

Les opinions, les estimations et les prévisions (« l’information ») contenues dans la présente étude sont uniquement celles de Partenaires Ninepoint LP et sont modifiables sans préavis. Partenaires Ninepoint déploie tous les efforts pour assurer que l’information est tirée de sources considérées fiables et exactes. Cependant, Partenaires Ninepoint n’assume aucune responsabilité quant aux pertes ou dommages, qu’ils soient directs ou indirects, pouvant résulter de l’utilisation de cette information. Partenaires Ninepoint n’a aucune obligation de mettre à jour ou de maintenir à jour l’information contenue dans le présent document. Les destinataires ne doivent pas substituer l’information à leur propre jugement. Veuillez consulter votre conseiller personnel relativement à votre situation précise. Les opinions concernant une société, un titre, une industrie ou un secteur de marché en particulier ne se veulent pas une indication de Partenaires Ninepoint de son intention de négocier les fonds de placement qu’elle gère. Toute mention d’une entreprise particulière est faite uniquement à titre indicatif et ne doit pas être considérée comme un conseil en matière de placement ou une recommandation d’achat ou de vente ni comme une indication de la façon qu’investissent ou investiront les portefeuilles des fonds d’investissement gérés par Partenaires Ninepoint. Partenaires Ninepoint LP ou ses sociétés affiliées peuvent collectivement être propriétaires bénéficiaires de 1 % ou plus de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude ou en avoir le contrôle à titre bénéficiaire. Partenaires Ninepoint LP ou ses sociétés affiliées peuvent détenir une position vendeur de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Au cours des précédents 12 mois, Partenaires Ninepoint LP ou ses sociétés affiliées peuvent avoir reçu des émetteurs mentionnés dans la présente étude une rémunération pour d’autres raisons que les services normaux de conseils en matière de placement ou d’exécution d’opérations.

Partenaires Ninepoint LP – Numéro sans frais : 1 866 299-9906 SERVICES AUX NÉGOCIANTS : services de tenue de dossiers de la Société de services de titres mondiaux CIBC Mellon – Numéro sans frais : 1 877 358-0540