FNB de crédit carbone Ninepoint

Commentaire de janvier 2023

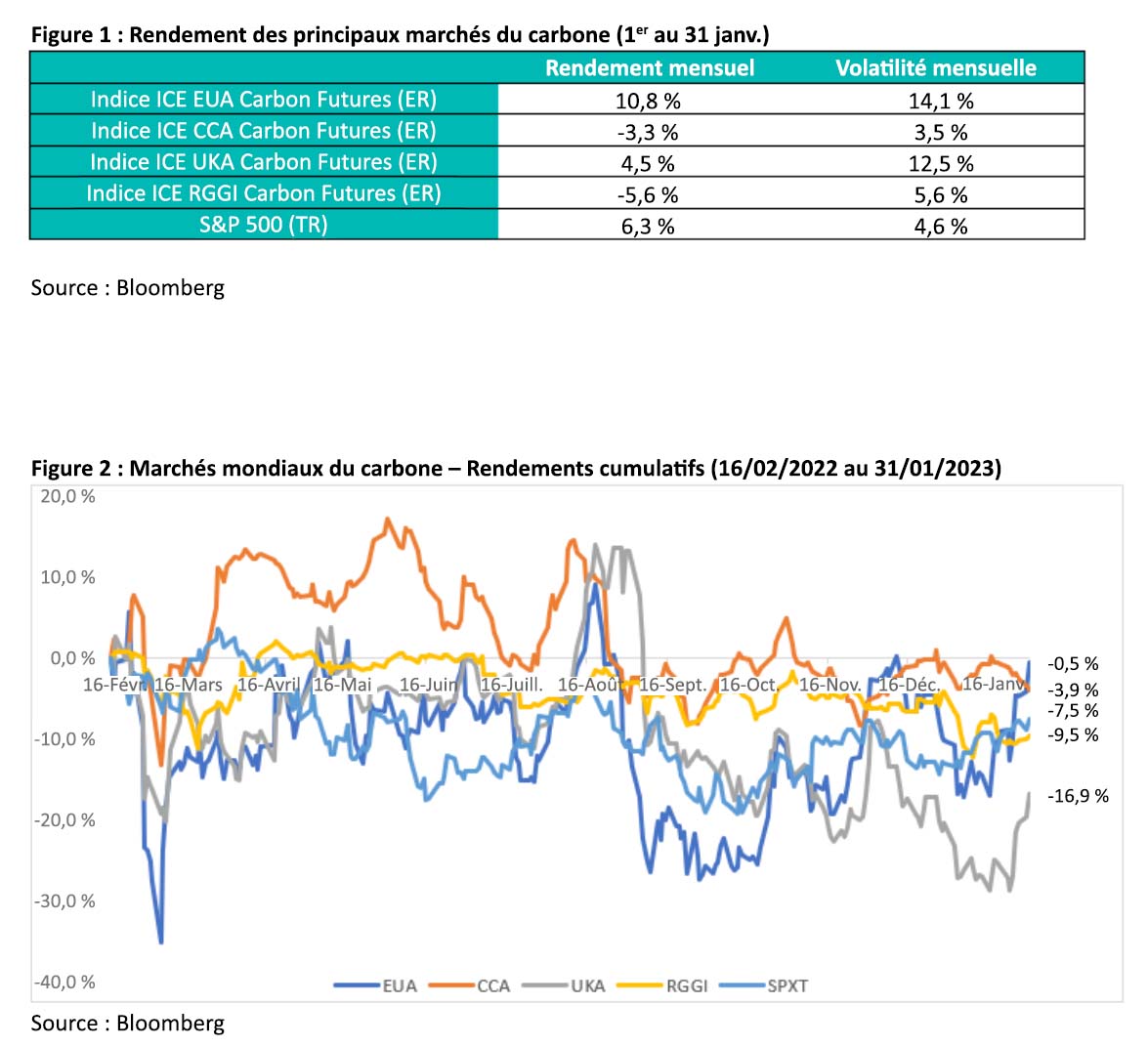

Au 31 janvier 2023, la valeur liquidative par part du Fonds était évaluée à 18,49 $ (série FNB). Lorsque le Fonds a été lancé le 16 février 2022, elle était de 20,00 $ (série F).

Stratégie de placement

Le Fonds cherche à atteindre ses objectifs de placement en investissant principalement directement dans des contrats à terme sur quotas de carbone, et investit actuellement dans les principaux contrats à terme de quotas de carbone à l’échelle mondiale, soit :

• L’European Union Allowance (l’« EUA »);

• Le California Carbon Allowance (le « CCA »);

• Le UK Allowance (le « UKA »);

• La Regional Greenhouse Gas Initiative (la « RGGI »).

Au fur et à mesure que le marché mondial des crédits carbone se développe, le Fonds pourrait investir dans des contrats à terme supplémentaires sur les droits d’émission.

Le point sur le marché et les perspectives pour 2023

Le marché financier mondial a enregistré des gains importants à l’aube de 2023. Le S&P 500 a terminé le premier mois en hausse de 6,3 % sur la base du rendement total, le Brent a brièvement baissé de 1,7 %, tandis que l’or a augmenté de 5,7 %.

Sur le marché du carbone, l’indice ICE EUA Carbon Futures a affiché un gain de 10,8 %, tandis que l’indice ICE UKA Carbon Futures a augmenté de 4,5 %. En Amérique du Nord, l’indice ICE CCA Carbon Futures a perdu 3,3 % ce mois-ci, et l’indice ICE RGGI Carbon Futures a également baissé de 5,6 %.

Tout au long de 2022, alors que la sécurité énergétique était menacée dans plusieurs régions du monde, la faiblesse de la demande industrielle due à l’inflation des coûts restait un facteur de risque essentiel pour la demande de quotas de carbone. L’invasion de l’Ukraine par la Russie à la fin du mois de février a provoqué une flambée des prix du gaz, ce qui a entraîné une hausse de la demande de solutions de rechange plus compétitives, notamment le charbon, une situation qui a à son tour fait grimper les prix du charbon. On s’attend à ce que le niveau de la production industrielle reste solide et que les émissions du secteur des services publics durent plus longtemps que prévu, ce qui augmentera les besoins en quotas de carbone.

En ce qui concerne les politiques, en 2022, l’Union européenne a accepté de mobiliser 20 milliards d’euros de quotas de carbone pour financer la transition énergétique au cours des trois prochaines années, ce qui a assombri le marché et dissuadé certains négociants de prendre des positions acheteur. Cela dit, dans le contexte de la guerre en Ukraine et de la crise énergétique, plusieurs grands pays appellent à des politiques plus strictes en matière de carbone et à des stratégies plus innovantes. Parmi ceux-ci, l’Union européenne a conclu un accord final pour renforcer son marché du carbone en décembre, et le programme de la Californie et la RGGI font également l’objet d’un réexamen.

2023 sera un moment décisif pour le carbone, pour toutes les raisons que nous avons mentionnées ci-dessus, et nous suivons la situation de très près.

Pourquoi le FNB de crédit carbone Ninepoint?

Pour une catégorie d’actifs émergente comme le crédit carbone, la diversification réside au cœur de la stratégie de notre Fonds. À l’heure actuelle, le FNB de crédit carbone Ninepoint investit à parts égales dans les quatre principaux marchés des SEQE mondiaux, avec un rééquilibrage trimestriel. Une exposition diversifiée au marché a démontré ses avantages pour les investisseurs. Vous trouverez ci-dessous quatre raisons principales pour lesquelles les investisseurs envisagent le FNB de crédit carbone Ninepoint :

1. Diversification – Une exposition équilibrée à tous les marchés de crédits carbone peut contribuer à réduire au minimum le risque lié à un seul territoire en éliminant la surconcentration sur un seul marché, comme l’ont démontré les récentes mesures du marché. Il est important de disposer d’un portefeuille de marché sous-jacent diversifié pour une catégorie d’actifs émergente dont les prix sont volatils, comme les crédits carbone.

2. Exposition mondiale – Le Fonds permet aux investisseurs d’accéder à un marché mondial des crédits carbone de 851 G$ US, qui a été multiplié par 18 depuis 20171. Par rapport aux fonds pondérés en fonction du volume ou aux fonds qui investissent dans un seul marché, nous estimons que notre stratégie de fonds à pondération égale offre une meilleure proposition de valeur à long terme, compte tenu de sa surpondération sur les marchés sous-représentés et en croissance rapide des échanges de crédits carbone.

3. Valeur fondamentale – Comme il s’agit d’un fonds canadien, en surpondérant le marché nord-américain par rapport à sa pondération totale dans l’indice, nous alignons notre stratégie sur nos valeurs et notre communauté locale.

4. Accès facile – Le Fonds est structuré comme une offre de fonds communs de placement alternatifs sur Fundserv ainsi qu’une série FNB à la Bourse NEO (NEO:CBON / CBON.U)

Demande de renseignements sur les produits :

Sarah Wang

Analyste principale d’entreprise

Partenaires Ninepoint

swang@ninepoint.com

1 Refinitiv, « Carbon Market Year in Review 2021 ».

La valeur des marchés mondiaux du carbone a atteint un niveau record de 851 milliards de dollars l’année dernière – Refinitiv (Reuters, janvier 2022).

Le FNB de crédit carbone Ninepoint est habituellement exposé aux risques suivants. Consultez le prospectus du Fonds pour obtenir une description de ces risques; risque lié à l’absence d’un marché actif pour les séries de FNB, risque lié au plafonnement et à l’échange, risque lié aux garanties, risque lié aux produits de base, risque lié à la concentration, risque lié à la cybersécurité, risque lié aux produits dérivés, risque lié aux devises, risque lié aux investissements étrangers, risque lié à l’interruption de la négociation des séries de FNB, risque lié à l’inflation, risque lié aux taux d’intérêt, risque d’illiquidité, risque du marché, risque de nature réglementaire, risque lié aux opérations de prêt, de rachat et de rachat à rebours de titres, risque lié à la série; risque lié au fait qu’une personne détient un grand nombre de parts, risque fiscal, risque lié au cours des séries de FNB.

Partenaires Ninepoint LP est le gestionnaire de placement des fonds Ninepoint (collectivement, les « Fonds »). Un placement dans un fonds commun de placement peut donner lieu à des commissions, des commissions de suivi, des frais de gestion, des commissions de performance (le cas échéant) ainsi qu’à d’autres frais et dépenses. Veuillez lire attentivement le prospectus avant d’investir. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés ne se reproduisent pas nécessairement. L’information contenue dans la présente communication ne constitue pas une offre ni une sollicitation par toute personne résidant aux États-Unis ou dans tout autre pays où une telle offre ou sollicitation n’est pas autorisée, ou à toute personne qu’il est illégal de solliciter ou à qui il est illégal de faire une telle offre. Les investisseurs éventuels qui ne résident pas au Canada doivent s’adresser à leur conseiller financier pour déterminer si les titres du Fonds peuvent être légalement vendus dans leur pays.

Les opinions, les estimations et les prévisions (« l’information ») contenues dans la présente étude sont uniquement celles de Partenaires Ninepoint LP et sont modifiables sans préavis. Partenaires Ninepoint déploie tous les efforts pour assurer que l’information est tirée de sources considérées fiables et exactes. Cependant, Partenaires Ninepoint n’assume aucune responsabilité quant aux pertes ou dommages, qu’ils soient directs ou indirects, pouvant résulter de l’utilisation de cette information. Partenaires Ninepoint n’a aucune obligation de mettre à jour ou de maintenir à jour l’information contenue dans le présent document. Les destinataires ne doivent pas substituer l’information à leur propre jugement. Veuillez consulter votre conseiller personnel relativement à votre situation précise. Les opinions concernant une société, un titre, une industrie ou un secteur de marché en particulier ne se veulent pas une indication de Partenaires Ninepoint de son intention de négocier les fonds de placement qu’elle gère. Toute mention d’une entreprise particulière est faite uniquement à titre indicatif et ne doit pas être considérée comme un conseil en matière de placement ou une recommandation d’achat ou de vente ni comme une indication de la façon qu’investissent ou investiront les portefeuilles des fonds d’investissement gérés par Partenaires Ninepoint. Partenaires Ninepoint LP ou ses sociétés affiliées peuvent collectivement être propriétaires bénéficiaires de 1 % ou plus de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude ou en avoir le contrôle à titre bénéficiaire.

Partenaires Ninepoint LP ou ses sociétés affiliées peuvent détenir une position vendeur de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Au cours des précédents 12 mois, Partenaires Ninepoint LP ou ses sociétés affiliées peuvent avoir reçu des émetteurs mentionnés dans la présente étude une rémunération pour d’autres raisons que les services normaux de conseils en matière de placement ou d’exécution d’opérations.

Partenaires Ninepoint LP – Numéro sans frais : 1 866 299-9906 SERVICES AUX NÉGOCIANTS : services de tenue de dossiers de la Société de services de titres mondiaux CIBC Mellon – Numéro sans frais : 1 877 358-0540

Fonds liés

Commentaire historique

- FNB de crédit carbone Ninepoint 12/2022

- FNB de crédit carbone Ninepoint 11/2022

- FNB de crédit carbone Ninepoint 10/2022

- FNB de crédit carbone Ninepoint 08/2022

- FNB de crédit carbone Ninepoint 07/2022

- FNB de crédit carbone Ninepoint 06/2022

- Commentaire sur la vision du marché du FNB de crédit carbone Ninepoint 06/2022

- FNB de crédit carbone Ninepoint 05/2022

- L'évolution constante des marchés mondiaux de crédits carbone 03/2022

- Deux semaines de folie dans le monde, et pour les crédits carbone 02/2022