Fonds d’infrastructure mondiale Ninepoint

Commentaire d’avril 2021

Depuis le début de l’année et jusqu’au 30 avril, le Fonds d’infrastructure mondiale Ninepoint a généré un rendement total de 2,46 % comparativement à l’indice MSCI World Core Infrastructure, qui a généré un rendement total de 5,21 %. Pour le mois, le Fonds a généré un rendement total de 1,74 %, pendant que celui de l’indice était de 1,78 %.

Après un démarrage lent, particulièrement décevant au Canada et en Europe, le déploiement du vaccin contre la COVID-19 commence à s’accélérer à l’échelle mondiale. Aux États-Unis, avec environ 46 % de la population ayant reçu au moins une dose et environ 32 % de la population ayant été entièrement vaccinée, nous assistons malheureusement à un ralentissement du taux de vaccination. Il faut espérer que cette tendance s’améliore grâce à l’éducation du public et à la sensibilisation des prestataires, à une meilleure disponibilité et à une plus grande facilité d’accès, ainsi qu’à des incitations, voire à des pressions, de la part du secteur privé. Il est essentiel de continuer à progresser dans l’adoption du vaccin, car les experts de la santé estiment qu’un taux de vaccination d’environ 50 à 60 % est nécessaire pour réduire considérablement le nombre de nouveaux cas et maîtriser la transmission du virus. En pratique, le marché boursier est un mécanisme d’actualisation à terme et les investisseurs anticipent clairement la croissance des revenus et des bénéfices en 2021 et 2022. Les résultats du premier trimestre ont été exceptionnellement bons et, 88 % des sociétés qui composent l’indice S&P 500 ayant publié leurs résultats, 76 % ont fait état d’une surprise positive en termes de revenus et 86 % d’une surprise positive en termes de bénéfices. Si ces chiffres se maintiennent, il devrait s’agir du pourcentage le plus élevé de résultats positifs depuis que FactSet a commencé à suivre cette mesure en 2008. Le taux de croissance mixte des bénéfices du premier trimestre 2021 pour les sociétés qui composent l’indice S&P 500 s’établit à l’heure actuelle à 49,4 %, ce qui représenterait le taux de croissance sur un an le plus élevé depuis le premier trimestre de 2010. Sur la base des résultats financiers du premier trimestre et des prévisions des analystes, la croissance des revenus des sociétés qui composent l’indice S&P 500 devrait s’établir à 11,5 % et celle des bénéfices à 32,9 % pour 2021. Avec des taux d’intérêt à long terme toujours bien inférieurs à 2,0 % (le rendement des obligations du Trésor américain à 10 ans est actuellement d’environ 1,60 %), les multiples des actions peuvent rester élevés. Il n’est donc pas surprenant que les marchés aient atteint des sommets historiques.

Sous la surface des indices, la rotation de la croissance et du dynamisme à la valeur et aux cycles devient plus prononcée. Les secteurs spéculatifs du marché (par exemple, les actions des technologies de l’information à forte croissance mais non rentables, les SAVS et les plus récentes introductions en bourse qui attirent l’attention) ont subi une forte pression à la vente. Même les valeurs technologiques à très forte capitalisation affichent un rendement inférieur à la norme, bien que la plupart d’entre elles aient encore généré un rendement total positif depuis le début de l’année, les bilans des forteresses permettant des milliards de dollars de rachats d’actions. Nous pensons que cette rotation est de bon augure pour le rendement relatif de nos stratégies de dividendes et d’actifs réels à moyen terme.

La question clé à court terme reste l’interprétation des données macroéconomiques entrantes, les politiques monétaires et budgétaires restant accommodantes et le rythme de la réouverture économique s’accélérant. Les mesures anecdotiques de l’inflation sont partout, y compris les prix des produits de base comme le pétrole et le gaz, le bois et l’acier. Certaines entreprises ont même du mal à rappeler des travailleurs et il n’est pas rare de voir des primes à l’embauche et des augmentations de salaire, en particulier dans le segment de l’hôtellerie et des loisirs du marché du travail. Les investisseurs en actions et en obligations surveillent de près les données et se demandent si les effets sont transitoires ou plus permanents, ce qui déterminera probablement la trajectoire de la réduction progressive des taux d’intérêt et, à terme, leur hausse. Pour l’instant, nous espérons que la Réserve fédérale américaine continuera à offrir des conditions monétaires faciles, prolongeant ainsi le cycle des actions jusqu’en 2023 au moins.

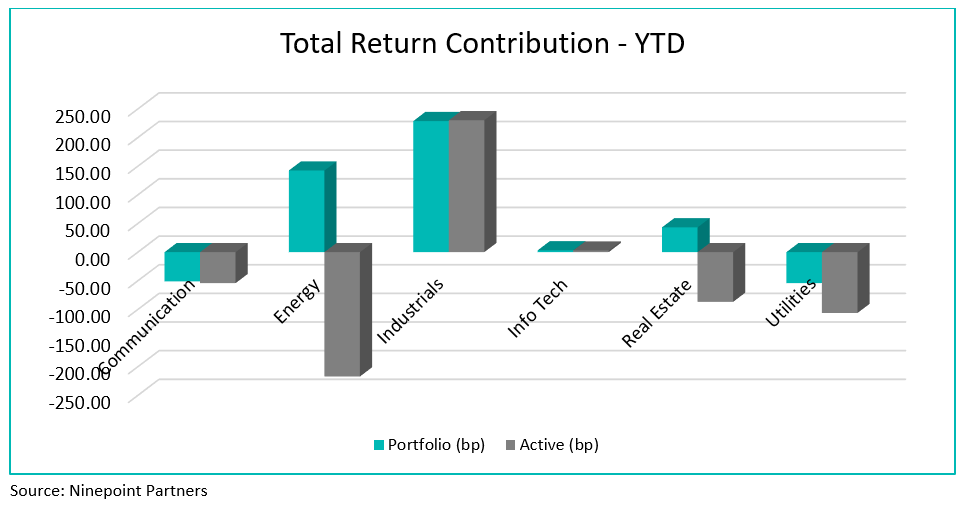

Sur une base absolue, les secteurs des industries (+207 pb), de l’énergie (+125 pb) et de l’immobilier (+80 pb) sont les principaux secteurs contributeurs du Fonds d’infrastructure mondiale Ninepoint depuis le début de l’année, alors que les secteurs des services publics ( 51 pb) et des communications (-54 pb) ont été à la traîne du marché.

Sur une base relative, la contribution positive au rendement des secteurs des industries et des technologies de l’information a été contrebalancée par la contribution négative des secteurs de l’énergie, des services publics et de l’immobilier.

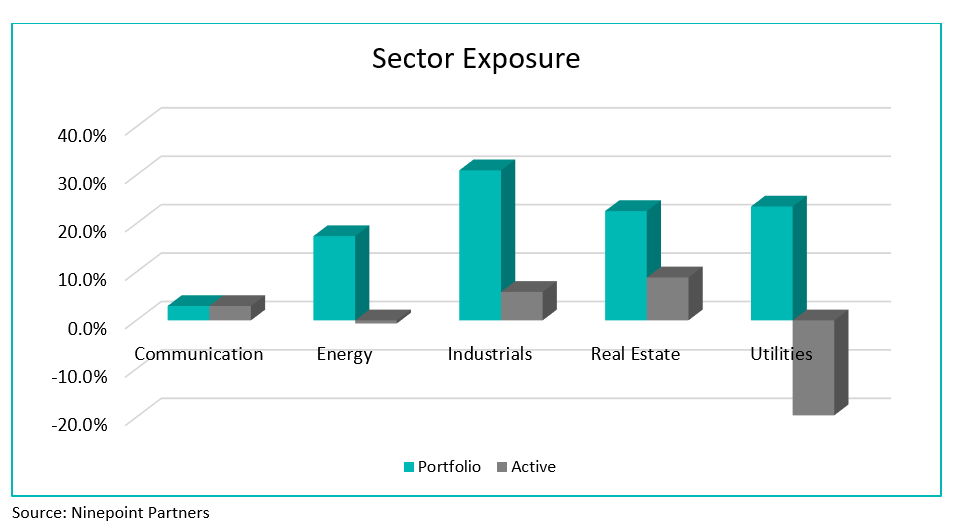

Notre position est actuellement surpondérée dans les secteurs de l’immobilier, des industries et des communications, et sous-pondérée dans le secteur des services publics. Alors que le déploiement des vaccins se poursuit et que nous attendons la réouverture de l’économie mondiale, nous sommes toujours très à l’aise de nous fier à notre processus de placement. Les efforts que nous déployons continuent de suggérer une stratégie diversifiée de titres versant des dividendes pour optimiser le compromis entre risque et rendement au cours des 12 prochains mois.

Bien que le commerce des énergies renouvelables ait marqué une pause en attendant l’adoption officielle de l’American Jobs Plan, nous pensons que les énergies vertes et les combustibles fossiles traditionnels seront des thèmes de placement cette année. Enfin, nous continuons de penser que certains sous-secteurs du domaine des infrastructures, qui dépendent de la réduction des restrictions de mobilité (comme les routes à péage et les aéroports), peuvent offrir un potentiel de rendement exceptionnel en 2021.

Sur le plan des actions, Quanta Services (+82 pb), Enbridge (+76 pb) et Crown Castle (+69 pb) sont les principaux contributeurs au rendement du Fonds depuis le début de l’année. Parmi les titres les plus à la traîne du Fonds depuis le début de l’année, mentionnons ceux d’Orsted (-77 pb), de Cargojet (-58 pb) et de Cellnex (-53 pb).

En avril, nos placements ayant obtenu les meilleurs rendements comprenaient Crown Castle (+37 pb), Quanta Services (+24 pb) et American Tower (+24 pb), alors que TPI Composites (-28 pb), Chevron (-18 pb) et Chemin de fer Canadien Pacifique (-15 pb) ont obtenu des rendements inférieurs.

Au 30 avril 2021, le Fonds d’infrastructure mondiale Ninepoint se concentrait sur 30 positions, les 10 principaux placements représentant environ 38,5 % du Fonds. Au cours de l’exercice précédent, 24 des 30 sociétés dont les titres sont détenus par le Fonds ont annoncé une augmentation de leurs dividendes, avec une hausse moyenne de 9,2 % (la hausse médiane était de 7,8 %). En utilisant une approche d’infrastructure totale, nous continuerons à suivre un processus de placement discipliné, en équilibrant l’évaluation, la croissance et le rendement dans le but de produire de solides rendements ajustés en fonction du risque.

Jeffrey Sayer, CFA

Partenaires Ninepoint

Fonds d’infrastructure mondiale Ninepoint Rendements Composés¹ au 30 avril 2021 (série F NPP356)

| 1 Mois | ÀCJ | 3 Mois | 6 Mois | 1 An | 3 ANS | 5 ANS | Début | |

| Fonds | 1,7 % | 2,5 % | 2,0 % | 7,1 % | 15,5 % | 8,4 % | 10,0 % | 7,6 % |

| Indice | 1,8 % | 5,2 % | 6,2 % | 9,7 % | 9,5 % | 9,2 % | 9,7 % | 12,3 % |

1 Tous les rendements et les détails du Fonds a) reposent sur les parts de série A; b) sont nets de frais; c) sont annualisés si la période est supérieure à un an; d) sont en date du avril 30, 2021; e) les rendements annuels de 2011 sont pour la période du 1er septembre au 31 décembre 2011. L’indice est composé à 100 % de l’indice S&P Global Infrastructure TR (dollars canadiens) et est calculé par Ninepoint Partners LP selon les renseignements sur les indices publiquement accessibles. L’indice était auparavant l’indice Macquarie Global Infrastructure 100 (dollars canadiens) depuis la création jusqu’au 31 octobre 2016.

Le Fonds est généralement exposé aux risques suivants. Veuillez consulter le prospectus du Fonds pour obtenir une description de ces risques : risque lié à l’épuisement du capital; risque lié à la concentration; risque de crédit; risque de change; risque lié aux dérivés; risque lié aux fonds négociés en bourse; risque lié aux placements étrangers; risque lié aux fiducies de revenu; risque lié à l’inflation; risque lié aux taux d’intérêt; risque lié à la liquidité; risque de marché; risque lié à la réglementation; risque lié à la série; risque lié aux ventes à découvert; risque lié aux petites sociétés; risque lié à un émetteur donné; risque lié à la fiscalité.

Ninepoint Partners LP est le gestionnaire de placement des Fonds Ninepoint (collectivement, les « Fonds »). Un placement dans un fonds commun de placement peut donner lieu à des commissions, des commissions de suivi, des frais de gestion, des frais liés au rendement (le cas échéant) ainsi qu’à d’autres frais et dépenses. Veuillez lire attentivement le prospectus avant d’investir. Le taux de rendement indiqué pour les parts de série A du Fonds pour la période se terminant le avril 30, 2021 est basé sur le taux de rendement total composé annuel historique et inclut les changements de valeur des parts et le réinvestissement des dividendes distribués. Il ne tient cependant pas compte des ventes, des rachats, des distributions ou des charges facultatives ni des impôts sur le revenu payables par tout détenteur de part, qui pourraient avoir réduit le rendement. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés ne se reproduisent pas nécessairement. L’information contenue dans la présente communication ne constitue pas une offre ni une sollicitation par toute personne résidant aux États-Unis ou dans tout ressort où une telle offre ou sollicitation n’est pas autorisée ou à toute personne qu’il est illégal de solliciter ou à qui il est illégal de faire une telle offre. Les investisseurs éventuels qui ne résident pas au Canada doivent s’adresser à leur conseiller en placement pour déterminer si les titres du Fonds peuvent être légalement vendus dans leur ressort.

Les opinions, les estimations et les prévisions (« l’information ») contenues dans la présente étude sont uniquement celles de Ninepoint Partners LP et sont modifiables sans préavis. Ninepoint Partners fait tous les efforts pour assurer que l’information est tirée de sources considérées fiables et exactes. Cependant, Ninepoint Partners n’assume aucune responsabilité quant aux pertes ou dommages directs ou indirects quelconques pouvant résulter de l’utilisation de cette information. Ninepoint Partners n’a aucune obligation de mettre à jour ou de maintenir à jour l’information contenue dans le présent document. Les destinataires ne doivent pas substituer l’information à leur propre jugement. Veuillez consulter votre conseiller professionnel relativement à votre situation particulière. Les opinions concernant une entreprise, un titre, un secteur ou un marché en particulier ne doivent pas être considérées comme une indication aux fins de négociation des fonds d’investissement gérés par Ninepoint Partners LP. Toute mention d’une entreprise particulière est faite uniquement à titre informatif, ne doit pas être considérée comme un conseil en matière de placement ou une recommandation d’achat ou de vente ni comme une indication de la façon qu’investissent ou investiront les portefeuilles des fonds d’investissement gérés par Ninepoint Partners LP. Ninepoint Partners LP ou ses sociétés affiliées peuvent être propriétaires bénéficiaires ou contrôler à titre bénéficiaire 1 % ou plus de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Ninepoint Partners LP ou ses sociétés affiliées peuvent détenir une position vendeur de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Au cours des précédents douze mois, Ninepoint Partners LP ou ses sociétés affiliées peuvent avoir reçu des émetteurs mentionnés dans la présente étude une rémunération pour d’autres raisons que les services normaux de conseils en matière de placement ou d’exécution d’opérations.

Ninepoint Partners LP Au numéro sans frais : 1 866 299-9906 SERVICES AUX COURTIERS : CIBC Mellon GSSC Record Keeping Services: sans frais : 1.877.358.0540

Fonds liés

Commentaire historique

- Fonds d’infrastructure mondiale Ninepoint 12/2023

- Fonds d’infrastructure mondiale Ninepoint 11/2023

- Fonds d’infrastructure mondiale Ninepoint 10/2023

- Fonds d’infrastructure mondiale Ninepoint 09/2023

- Fonds d’infrastructure mondiale Ninepoint 08/2023

- Fonds d’infrastructure mondiale Ninepoint 07/2023

- Fonds d’infrastructure mondiale Ninepoint 06/2023

- Fonds d’infrastructure mondiale Ninepoint 05/2023

- Fonds d’infrastructure mondiale Ninepoint 04/2023

- Fonds d’infrastructure mondiale Ninepoint 03/2023

- Fonds d’infrastructure mondiale Ninepoint 02/2023

- Fonds d’infrastructure mondiale Ninepoint 01/2023

- Fonds d’infrastructure mondiale Ninepoint 12/2022

- Fonds d’infrastructure mondiale Ninepoint 11/2022

- Fonds d’infrastructure mondiale Ninepoint 10/2022

- Fonds d’infrastructure mondiale Ninepoint 09/2022

- Fonds d’infrastructure mondiale Ninepoint 08/2022

- Fonds d’infrastructure mondiale Ninepoint 07/2022

- Fonds d’infrastructure mondiale Ninepoint 06/2022

- Fonds d’infrastructure mondiale Ninepoint 05/2022

- Fonds d’infrastructure mondiale Ninepoint 04/2022

- Fonds d’infrastructure mondiale Ninepoint 03/2022

- Fonds d’infrastructure mondiale Ninepoint 02/2022

- Fonds d’infrastructure mondiale Ninepoint 01/2022

- Fonds d’infrastructure mondiale Ninepoint 12/2021

- Fonds d’infrastructure mondiale Ninepoint 10/2021

- Fonds d’infrastructure mondiale Ninepoint 09/2021

- Fonds d’infrastructure mondiale Ninepoint 08/2021

- Fonds d’infrastructure mondiale Ninepoint 07/2021

- Fonds d’infrastructure mondiale Ninepoint 06/2021

- Fonds d’infrastructure mondiale Ninepoint 05/2021

- Fonds d’infrastructure mondiale Ninepoint 03/2021

- Fonds d’infrastructure mondiale Ninepoint 02/2021

- Fonds d’infrastructure mondiale Ninepoint 01/2021

- Fonds d’infrastructure mondiale Ninepoint 12/2020

- Fonds d’infrastructure mondiale Ninepoint 11/2020

- Fonds d’infrastructure mondiale Ninepoint 10/2020

- Fonds d’infrastructure mondiale Ninepoint 09/2020

- Fonds d’infrastructure mondiale Ninepoint 08/2020

- Fonds d’infrastructure mondiale Ninepoint 07/2020

- Fonds d’infrastructure mondiale Ninepoint 06/2020

- Fonds d’infrastructure mondiale Ninepoint 05/2020

- Fonds d’infrastructure mondiale Ninepoint 04/2020

- Fonds d’infrastructure mondiale Ninepoint 03/2020

- Fonds d’infrastructure mondiale Ninepoint 02/2020

- Fonds d’infrastructure mondiale Ninepoint 12/2019

- Fonds d’infrastructure mondiale Ninepoint 11/2019

- Fonds d’infrastructure mondiale Ninepoint 10/2019

- Fonds d’infrastructure mondiale Ninepoint 09/2019

- Fonds d’infrastructure mondiale Ninepoint 08/2019

- Fonds d’infrastructure mondiale Ninepoint 07/2019

- Fonds d’infrastructure mondiale Ninepoint 06/2019

- Fonds d’infrastructure mondiale Ninepoint 05/2019

- Fonds d’infrastructure mondiale Ninepoint 04/2019

- Fonds d’infrastructure mondiale Ninepoint 03/2019

- Fonds d’infrastructure mondiale Ninepoint 02/2019

- Fonds d’infrastructure mondiale Ninepoint 01/2019

- Fonds d’infrastructure mondiale Ninepoint 12/2018

- Fonds d’infrastructure mondiale Ninepoint 11/2018

- Fonds d’infrastructure mondiale Ninepoint 10/2018

- Fonds d’infrastructure mondiale Ninepoint 09/2018

- Fonds d’infrastructure mondiale Ninepoint 08/2018

- Fonds d’infrastructure mondiale Ninepoint 07/2018

- Fonds d’infrastructure mondiale Ninepoint 06/2018

- Fonds d’infrastructure mondiale Ninepoint 05/2018

- Fonds d’infrastructure mondiale Ninepoint 04/2018

- Fonds d’infrastructure mondiale Ninepoint 03/2018

- Fonds d’infrastructure mondiale Sprott 02/2018

- Fonds d’infrastructure mondiale Sprott 01/2018