Fonds d’infrastructure mondiale Ninepoint

Commentaire de mai 2023

Depuis le début de l’année et jusqu’au 31 mai, le Fonds d’infrastructure mondiale Ninepoint a généré un rendement total de -3,13 % comparativement à l’indice MSCI World Core Infrastructure, qui a produit un rendement total de -3,02 %. Pour le mois, le Fonds a généré un rendement total de -4,71 %, pendant que celui de l’indice était de -5,58 %.

Fonds d’infrastructure mondiale Ninepoint – Rendements composés¹ au 31 mai 2023 (série F NPP356)| Création : 1er septembre 2011

|

1M |

CA |

3M |

6M |

1A |

3A |

5A |

10A |

Création |

|

|

Fonds |

-4,7 % |

-3,1 % |

-1,9 % |

-6,6 % |

-4,3 % |

6,1 % |

6,2 % |

6,5 % |

6,8 % |

|

Indice MSCI World Core Infrastructure NR ($ CA) |

-8,0 % |

-7,9 % |

-4,4 % |

-9,3 % |

0,1 % |

1,9 % |

6,6 % |

10,7 % |

10,8 % |

L’une des principales menaces auxquelles le marché était confronté cette année, à savoir la possibilité que les États-Unis ne respectent pas leur engagement concernant le plafond de la dette et déclenchent un défaut de paiement, a été écartée. Contrairement à la crise du plafond de la dette de 2011, où les actions avaient chuté de près de 20 % au cours de négociations controversées, les deux partis politiques ont réussi à faire suffisamment de concessions pour parvenir à un accord. Bien que ni l’un ni l’autre ne soit entièrement satisfait, des négociations tendues ont permis de suspendre la limite de la dette à 31 400 milliards de dollars jusqu’au 1er janvier 2025 (ce qui évitera également que la question ne soit à nouveau soulevée lors de l’élection présidentielle de 2024). Les modalités comprennent le plafonnement des dépenses consacrées à la défense, l’annulation de certains fonds d’aide à la Covid-19, la réduction d’une partie du budget de l’IRS précédemment augmenté et le redémarrage des versements de prêts étudiants, tout en maintenant le financement de la Inflation Reduction Act pour les investissements dans le domaine du climat et des énergies propres. Honnêtement, le résultat n’aurait pas pu être meilleur que ce qui a été obtenu, mais nous pensons que le système politique américain doit séparer les négociations concernant la limite de la dette (et l’éventuel défaut de paiement de ses obligations antérieures) du débat politique concernant les dépenses futures.

Après tout ce qu’ils ont dû affronter depuis le début de l’année (sans parler des trois dernières années), notamment l’un des cycles de resserrement de la Fed les plus rapides depuis plus de quarante ans, une crise bancaire qui a culminé avec la faillite de plusieurs grandes banques régionales, les négociations sur le plafond de la dette, le débat constant sur les prévisions de bénéfices et la lutte permanente pour évaluer correctement ces flux de bénéfices futurs, les investisseurs ont trouvé un nouveau thème à surveiller. Contrairement au « métavers », l’intelligence artificielle (IA) est une évolution importante qui devrait se traduire par des avantages tangibles en termes de productivité dans les années à venir. Certes, certains emplois seront supprimés, mais de nombreux autres types de métiers verront le jour, et la technologie sera encore plus intégrée à notre vie quotidienne. Il est clair que les investisseurs sont optimistes quant à l’avenir de l’IA et des entreprises liées à l’IA, ce qui donne lieu à de véritables envolées des titres de fabricants de semi-conducteurs, fabricants d’équipements de fabrication de puces et sociétés de logiciels, lesquels sont les plus susceptibles de mettre à profit l’intelligence artificielle et l’utilisation d’algorithmes d’apprentissage machine.

De notre point de vue, en tant qu’investisseurs axés sur les dividendes et les actifs réels, ce thème de placement naissant nous a rendu la vie assez difficile (du moins à court terme et sur une base relative). Comme à la fin des années 1990, les investisseurs semblent disposés à valoriser immédiatement les années de croissance future tout en ignorant presque toutes les autres catégories d’actifs, quels qu’en soient les mérites. Pour illustrer notre propos, il suffit d’examiner les rendements sectoriels de l’indice S&P 500 depuis le début de l’année. Les gains impressionnants découlent des secteurs des technologies de l’information, de la communication et des biens de consommation cyclique, et sont alimentés par sept titres environ : NVIDIA, Meta Platforms, Tesla, Amazon, Alphabet, Apple et Microsoft. Malheureusement, les secteurs qui versent de solides dividendes sont pour la plupart en baisse depuis le début de l’année, notamment les secteurs de l’énergie, des services publics, des soins de santé, de la finance et des biens de consommation de base. Mais, ayant assisté à la bulle technologique de la fin des années 1990 au début des années 2000 et à son éclatement, nous restons attachés à notre philosophie de placement sur le long terme.

Malheureusement, les investisseurs doivent encore faire face aux effets décalés du resserrement de la politique monétaire, tandis que nous traversons les dernières étapes du cycle économique. Heureusement, l’inflation semble avoir atteint son maximum en juin 2022, à 9,1 %, et n’a cessé de baisser depuis, mais les taux de chômage commencent enfin à augmenter (3,7 % en mai, contre 3,4 % en avril). Le fait que le point médian actuel de la fourchette du taux des fonds de la Fed soit supérieur aux données du dernier rapport sur l’IPC nous laisse penser que le cycle de resserrement est enfin terminé. Les signes de tensions sur le crédit plaident en faveur de la fin des hausses de taux et nous restons préoccupés par l’incidence de réglementations plus strictes et de normes de prêt plus rigoureuses sur la croissance économique future. Essentiellement, selon nous, il faudrait que les chiffres de l’inflation connaissent une nouvelle accélération spectaculaire avant qu’une nouvelle hausse des taux ne se produise et que la croissance économique diminue sensiblement avant qu’une réorientation vers un assouplissement de la politique monétaire ne soit décidée. Nous pensons qu’une pause permettrait à certains des secteurs à la traîne de participer à la reprise des actions constatée depuis le début de l’année. Toutefois, les investisseurs doivent faire attention à ne pas se laisser entraîner dans ce qui pourrait être un marché volatil, mais qui reste dans une fourchette, jusqu’à la fin de l’année 2023.

Dans un environnement de modération de l’inflation, mais de ralentissement de la croissance jusqu’en 2023, les principaux moteurs du rendement des placements seront probablement l’évaluation, la solidité du bilan et la capacité à générer régulièrement des flux de trésorerie et des bénéfices. À mesure que s’épuise la hausse spéculative autour de l’IA, une part plus importante des rendements totaux proviendra probablement des rendements en dividendes, ce qui laisse présager un meilleur rendement relatif de nos stratégies à l’avenir. Conformément à nos mandats, nous concentrons nos efforts sur les sociétés à flux de trésorerie disponibles positifs, de haute qualité, à croissance des dividendes et sur les placements en actifs réels, compte tenu de notre évaluation positive des perspectives de risque/rendement au cours des deux à trois prochaines années.

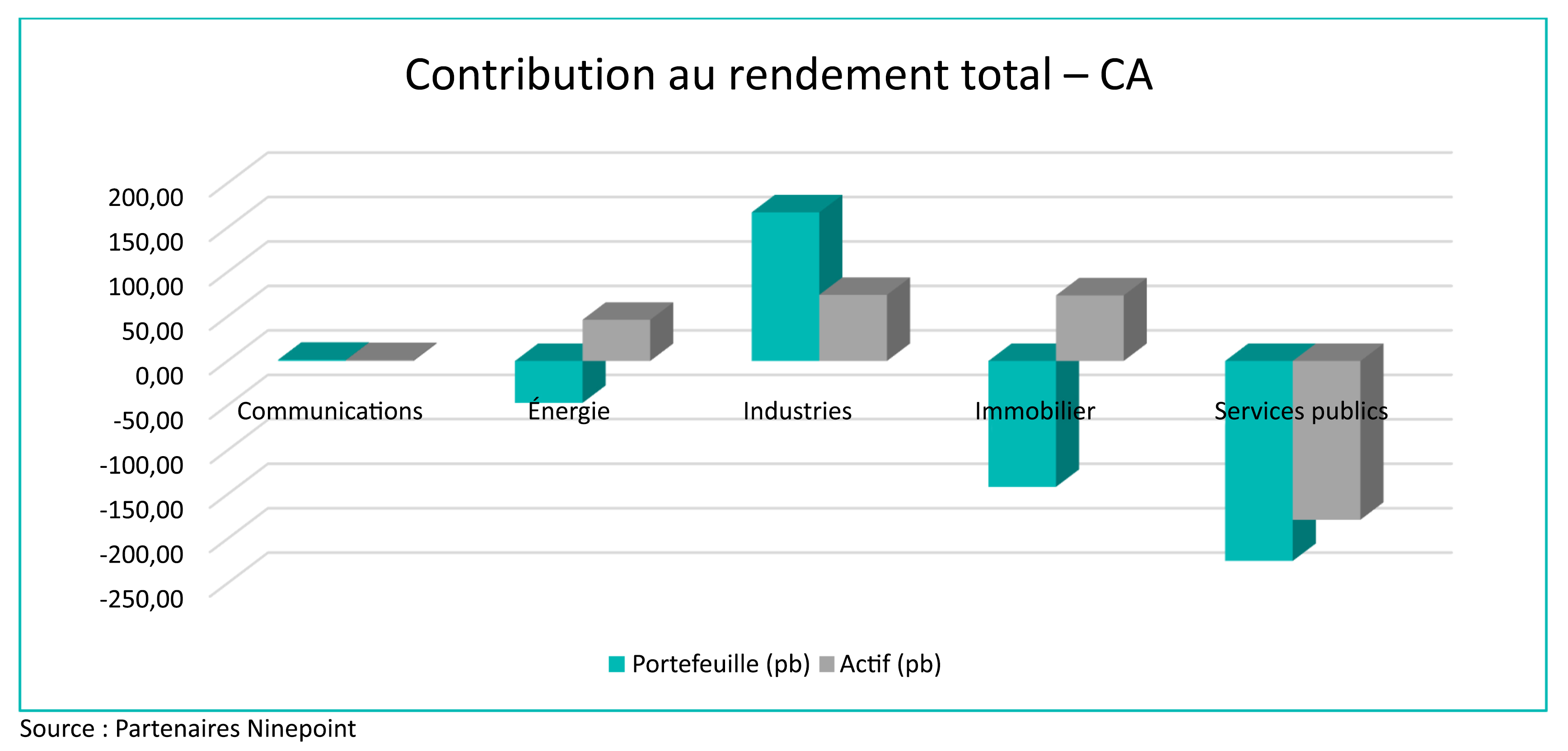

Sur une base absolue, les secteurs des industries (+167 pb) et de la communication (+1 pb) sont les principaux secteurs contributeurs du Fonds depuis le début de l’année, alors que ceux des services publics (-225 pb), de l’immobilier (-142 pb) et de l’énergie (-47 pb) ont été à la traîne du marché.

Sur une base relative, la contribution positive au rendement des secteurs des industries (+74 pb), de l’immobilier (+74 pb) et de l’énergie (+46 pb) a été contrebalancée par la contribution négative de celui des secteurs publics (-179 pb).

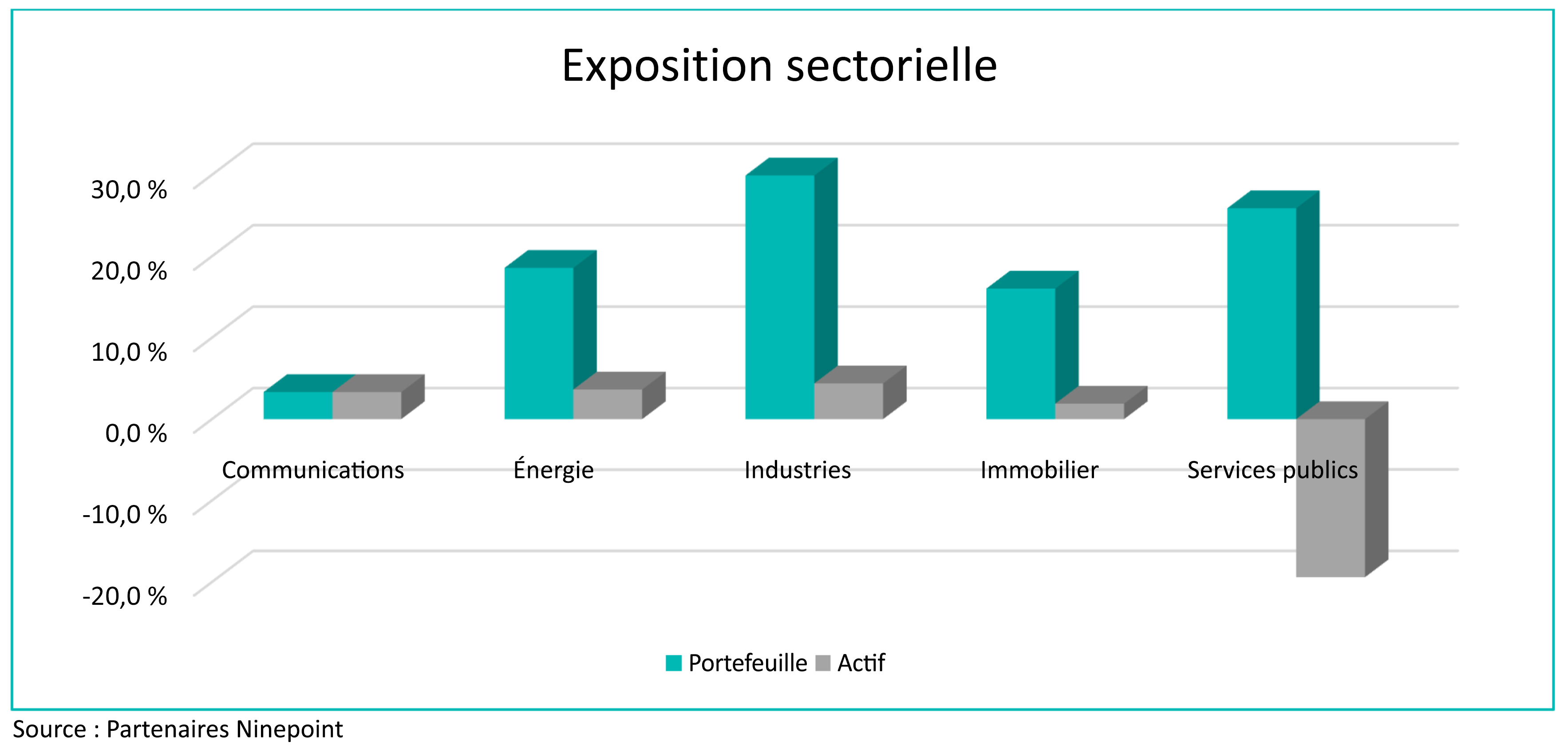

Notre position est actuellement surpondérée dans les secteurs des industries, de l’énergie et des communications, et sous-pondérée dans le secteur des services publics. La Réserve fédérale américaine marque probablement une pause, alors que l’inflation continue de baisser et que le chômage commence à augmenter. Les rendements du marché étant étroitement liés à une poignée de titres liés à l’IA dans le secteur des technologies de l’information, nous attendons prudemment que la participation s’élargisse avant de prendre part pleinement à la reprise. Alors que la fin de l’un des ralentissements les plus attendus de l’histoire se poursuit, nous restons concentrés sur les sociétés de grande qualité qui versent des dividendes et qui ont démontré leur capacité à générer une croissance régulière des revenus et des bénéfices tout au long du cycle.

Nous continuons à penser que la transition vers l’énergie propre sera l’un des plus grands thèmes de placement pour les années à venir et que le secteur des infrastructures en sera clairement bénéficiaire. Par conséquent, nous sommes à l’aise avec les placements dans l’énergie traditionnelle et dans les énergies renouvelables, étant donné l’importance de la durabilité énergétique et de la sécurité de l’approvisionnement dans le monde.

Au 31 mai 2023, le Fonds se concentrait sur 28 positions, les 10 principaux placements représentant environ 37,2 % du Fonds. Au cours de l’exercice précédent, 15 des 28 sociétés dont les titres sont détenus par le Fonds ont annoncé une augmentation de leurs dividendes, avec une hausse moyenne de 11,5 % (la hausse médiane était de 2,1 %). En utilisant une approche d’infrastructure totale, nous continuerons à suivre un processus de placement discipliné en équilibrant l’évaluation, la croissance et le rendement dans le but de produire de solides rendements ajustés en fonction du risque.

Jeffrey Sayer, CFA

Partenaires Ninepoint

Refinitiv Lipper Fund Awards, © 2022 Refinitiv. Tous droits réservés. Utilisé sous licence.

Au sein d’une liste totalisant treize fonds, le fonds a remporté le titre de Best Global Infrastructure Equity Fund lors de la remise des prix Refinitiv Lipper Fund Awards Canada de 2022 pour une période couvrant trois ans et prenant fin le 31 juillet 2022.

Méthodologie des Lipper Awards

Les prix Refinitiv Lipper Fund Awards, remis annuellement, mettent en vedette les fonds et les sociétés de fonds qui fait preuve d’excellence dans la prestation constante d’un rendement solide et ajusté au risque par rapport à leurs pairs.

Les Refinitiv Lipper Fund Awards sont basés sur le score Lipper Leader for Consistent Return, qui est une mesure de rendement ajustée au risque et calculée sur des périodes de 36, 60 et 120 mois. Le fonds présentant le résultat le plus élevé pour cette mesure (le rendement réel) dans chaque catégorie admissible remporte le Refinitiv Lipper Fund Award. Pour obtenir de plus amples renseignements, rendez-vous sur le lipperfundawards.com. Bien que Refinitiv Lipper déploie des efforts raisonnables pour veiller à l’exactitude et à la fiabilité des données présentées, leur exactitude n’est pas garantie par Refinitv Lipper.

Le mérite des gagnants est fondé sur des critères objectifs et quantitatifs. Les notables et prestigieux Refinitiv Lipper Fund Awards sont remis en fonction de notre score Lipper Leaders for Consistent Return. Les scores Lipper Leaders sont sujets à changement sur une base mensuelle. Des classements individuels sur des périodes de trois, cinq et dix ans ainsi que des familles de fonds avec des scores moyens élevés pour la période de trois ans sont également reconnus. Les prix sont basés sur la méthodologie propriétaire et éprouvée de Refinitiv Lipper, qui peut être consultée ici.

1 Tous les rendements et les détails du Fonds a) reposent sur les parts de série A; b) sont nets de frais; c) sont annualisés si la période est supérieure à un an; d) sont en date du mai 31, 2023; e) les rendements annuels de 2011 sont pour la période du 1er septembre au 31 décembre 2011. L’indice est composé à 100 % de l’indice S&P Global Infrastructure TR (dollars canadiens) et est calculé par Ninepoint Partners LP selon les renseignements sur les indices publiquement accessibles. L’indice était auparavant l’indice Macquarie Global Infrastructure 100 (dollars canadiens) depuis la création jusqu’au 31 octobre 2016.

Le Fonds est généralement exposé aux risques suivants. Veuillez consulter le prospectus du Fonds pour obtenir une description de ces risques : risque lié à l’épuisement du capital; risque lié à la concentration; risque de crédit; risque de change; risque lié aux dérivés; risque lié aux fonds négociés en bourse; risque lié aux placements étrangers; risque lié aux fiducies de revenu; risque lié à l’inflation; risque lié aux taux d’intérêt; risque lié à la liquidité; risque de marché; risque lié à la réglementation; risque lié à la série; risque lié aux ventes à découvert; risque lié aux petites sociétés; risque lié à un émetteur donné; risque lié à la fiscalité.

Ninepoint Partners LP est le gestionnaire de placement des Fonds Ninepoint (collectivement, les « Fonds »). Un placement dans un fonds commun de placement peut donner lieu à des commissions, des commissions de suivi, des frais de gestion, des frais liés au rendement (le cas échéant) ainsi qu’à d’autres frais et dépenses. Veuillez lire attentivement le prospectus avant d’investir. Le taux de rendement indiqué pour les parts de série A du Fonds pour la période se terminant le mai 31, 2023 est basé sur le taux de rendement total composé annuel historique et inclut les changements de valeur des parts et le réinvestissement des dividendes distribués. Il ne tient cependant pas compte des ventes, des rachats, des distributions ou des charges facultatives ni des impôts sur le revenu payables par tout détenteur de part, qui pourraient avoir réduit le rendement. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés ne se reproduisent pas nécessairement. L’information contenue dans la présente communication ne constitue pas une offre ni une sollicitation par toute personne résidant aux États-Unis ou dans tout ressort où une telle offre ou sollicitation n’est pas autorisée ou à toute personne qu’il est illégal de solliciter ou à qui il est illégal de faire une telle offre. Les investisseurs éventuels qui ne résident pas au Canada doivent s’adresser à leur conseiller en placement pour déterminer si les titres du Fonds peuvent être légalement vendus dans leur ressort.

Les opinions, les estimations et les prévisions (« l’information ») contenues dans la présente étude sont uniquement celles de Ninepoint Partners LP et sont modifiables sans préavis. Ninepoint Partners fait tous les efforts pour assurer que l’information est tirée de sources considérées fiables et exactes. Cependant, Ninepoint Partners n’assume aucune responsabilité quant aux pertes ou dommages directs ou indirects quelconques pouvant résulter de l’utilisation de cette information. Ninepoint Partners n’a aucune obligation de mettre à jour ou de maintenir à jour l’information contenue dans le présent document. Les destinataires ne doivent pas substituer l’information à leur propre jugement. Veuillez consulter votre conseiller professionnel relativement à votre situation particulière. Les opinions concernant une entreprise, un titre, un secteur ou un marché en particulier ne doivent pas être considérées comme une indication aux fins de négociation des fonds d’investissement gérés par Ninepoint Partners LP. Toute mention d’une entreprise particulière est faite uniquement à titre informatif, ne doit pas être considérée comme un conseil en matière de placement ou une recommandation d’achat ou de vente ni comme une indication de la façon qu’investissent ou investiront les portefeuilles des fonds d’investissement gérés par Ninepoint Partners LP. Ninepoint Partners LP ou ses sociétés affiliées peuvent être propriétaires bénéficiaires ou contrôler à titre bénéficiaire 1 % ou plus de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Ninepoint Partners LP ou ses sociétés affiliées peuvent détenir une position vendeur de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Au cours des précédents douze mois, Ninepoint Partners LP ou ses sociétés affiliées peuvent avoir reçu des émetteurs mentionnés dans la présente étude une rémunération pour d’autres raisons que les services normaux de conseils en matière de placement ou d’exécution d’opérations.

Ninepoint Partners LP Au numéro sans frais : 1 866 299-9906 SERVICES AUX COURTIERS : CIBC Mellon GSSC Record Keeping Services: sans frais : 1.877.358.0540

Récompenses

Fonds liés

Commentaire historique

- Fonds d’infrastructure mondiale Ninepoint 12/2023

- Fonds d’infrastructure mondiale Ninepoint 11/2023

- Fonds d’infrastructure mondiale Ninepoint 10/2023

- Fonds d’infrastructure mondiale Ninepoint 09/2023

- Fonds d’infrastructure mondiale Ninepoint 08/2023

- Fonds d’infrastructure mondiale Ninepoint 07/2023

- Fonds d’infrastructure mondiale Ninepoint 06/2023

- Fonds d’infrastructure mondiale Ninepoint 04/2023

- Fonds d’infrastructure mondiale Ninepoint 03/2023

- Fonds d’infrastructure mondiale Ninepoint 02/2023

- Fonds d’infrastructure mondiale Ninepoint 01/2023

- Fonds d’infrastructure mondiale Ninepoint 12/2022

- Fonds d’infrastructure mondiale Ninepoint 11/2022

- Fonds d’infrastructure mondiale Ninepoint 10/2022

- Fonds d’infrastructure mondiale Ninepoint 09/2022

- Fonds d’infrastructure mondiale Ninepoint 08/2022

- Fonds d’infrastructure mondiale Ninepoint 07/2022

- Fonds d’infrastructure mondiale Ninepoint 06/2022

- Fonds d’infrastructure mondiale Ninepoint 05/2022

- Fonds d’infrastructure mondiale Ninepoint 04/2022

- Fonds d’infrastructure mondiale Ninepoint 03/2022

- Fonds d’infrastructure mondiale Ninepoint 02/2022

- Fonds d’infrastructure mondiale Ninepoint 01/2022

- Fonds d’infrastructure mondiale Ninepoint 12/2021

- Fonds d’infrastructure mondiale Ninepoint 10/2021

- Fonds d’infrastructure mondiale Ninepoint 09/2021

- Fonds d’infrastructure mondiale Ninepoint 08/2021

- Fonds d’infrastructure mondiale Ninepoint 07/2021

- Fonds d’infrastructure mondiale Ninepoint 06/2021

- Fonds d’infrastructure mondiale Ninepoint 05/2021

- Fonds d’infrastructure mondiale Ninepoint 04/2021

- Fonds d’infrastructure mondiale Ninepoint 03/2021

- Fonds d’infrastructure mondiale Ninepoint 02/2021

- Fonds d’infrastructure mondiale Ninepoint 01/2021

- Fonds d’infrastructure mondiale Ninepoint 12/2020

- Fonds d’infrastructure mondiale Ninepoint 11/2020

- Fonds d’infrastructure mondiale Ninepoint 10/2020

- Fonds d’infrastructure mondiale Ninepoint 09/2020

- Fonds d’infrastructure mondiale Ninepoint 08/2020

- Fonds d’infrastructure mondiale Ninepoint 07/2020

- Fonds d’infrastructure mondiale Ninepoint 06/2020

- Fonds d’infrastructure mondiale Ninepoint 05/2020

- Fonds d’infrastructure mondiale Ninepoint 04/2020

- Fonds d’infrastructure mondiale Ninepoint 03/2020

- Fonds d’infrastructure mondiale Ninepoint 02/2020

- Fonds d’infrastructure mondiale Ninepoint 12/2019

- Fonds d’infrastructure mondiale Ninepoint 11/2019

- Fonds d’infrastructure mondiale Ninepoint 10/2019

- Fonds d’infrastructure mondiale Ninepoint 09/2019

- Fonds d’infrastructure mondiale Ninepoint 08/2019

- Fonds d’infrastructure mondiale Ninepoint 07/2019

- Fonds d’infrastructure mondiale Ninepoint 06/2019

- Fonds d’infrastructure mondiale Ninepoint 05/2019

- Fonds d’infrastructure mondiale Ninepoint 04/2019

- Fonds d’infrastructure mondiale Ninepoint 03/2019

- Fonds d’infrastructure mondiale Ninepoint 02/2019

- Fonds d’infrastructure mondiale Ninepoint 01/2019

- Fonds d’infrastructure mondiale Ninepoint 12/2018

- Fonds d’infrastructure mondiale Ninepoint 11/2018

- Fonds d’infrastructure mondiale Ninepoint 10/2018

- Fonds d’infrastructure mondiale Ninepoint 09/2018

- Fonds d’infrastructure mondiale Ninepoint 08/2018

- Fonds d’infrastructure mondiale Ninepoint 07/2018

- Fonds d’infrastructure mondiale Ninepoint 06/2018

- Fonds d’infrastructure mondiale Ninepoint 05/2018

- Fonds d’infrastructure mondiale Ninepoint 04/2018

- Fonds d’infrastructure mondiale Ninepoint 03/2018

- Fonds d’infrastructure mondiale Sprott 02/2018

- Fonds d’infrastructure mondiale Sprott 01/2018