Fonds d’infrastructure mondiale Ninepoint

Commentaire de décembre 2023

Sommaire

- Au 31 décembre, le Fonds d’infrastructure mondiale Ninepoint affichait un rendement depuis le début de l’année de 3,79 %, contre 1,22 % de rendement total pour l’indice MSCI World Core Infrastructure.

- En 2023, la Fed s’est concentrée sur le resserrement des conditions monétaires pour lutter contre l’inflation, qui est passée de 9,1 % en juin 2022 à 3,1 % en novembre 2023 après d’importantes hausses des taux d’intérêt.

- La Réserve fédérale a probablement achevé son cycle de resserrement des taux d’intérêt en 2023 et a signalé une évolution vers une politique monétaire plus souple en 2024 avec des baisses de taux attendues.

- Le débat porte sur la question de savoir si la Fed peut parvenir à un atterrissage en douceur de l’économie, et bien qu’une certaine volatilité soit attendue début 2024, le rendement du marché dépendra de la croissance des bénéfices et de l’élargissement des thèmes de placement.

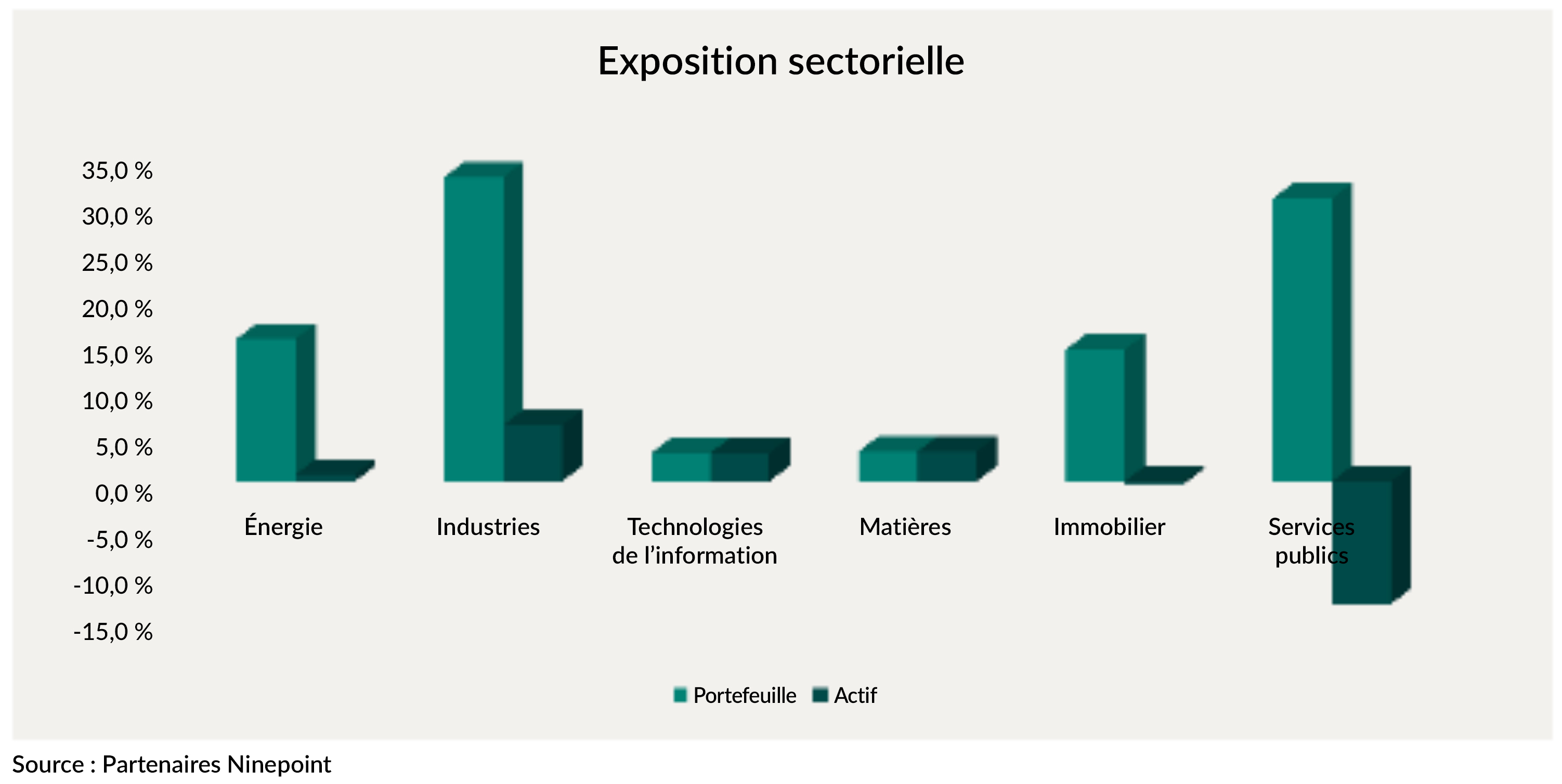

- Le Fonds est actuellement surpondéré dans les secteurs des industries, des matières et des technologies de l’information, pondérés dans ceux de l’immobilier et de l’énergie et sous-pondérés dans celui des services publics.

- Le Fonds se concentrait sur 28 positions, les 10 principaux placements représentant environ 42,1 % du Fonds. Au cours de l’exercice précédent, 16 des 28 sociétés dont les titres sont détenus par le Fonds ont annoncé une augmentation de leurs dividendes, avec une hausse moyenne de 4,6 % (la hausse médiane était de 6,0 %).

Mise à jour mensuelle

Depuis le début de l’année et jusqu’au 31 décembre, le Fonds a généré un rendement total de 3,79 % comparativement à l’indice MSCI World Core Infrastructure, qui a généré un rendement total de 1,22 %. Pour le mois, le Fonds a généré un rendement total de -0,07 %, pendant que celui de l’indice était de 0,69 %.

Fonds d’infrastructure mondiale Ninepoint – Rendements composés¹ au 31 décembre 2023 (série F NPP356) | Date de création : 1er septembre 2011

|

|

1 mois |

CA |

3 mois |

6 mois |

1 an |

3 ans |

5 ans |

10 ans |

Création |

|

Fonds |

-0,1 % |

3,8 % |

6,5 % |

4,1 % |

3,8 % |

5,7 % |

9,4 % |

6,2 % |

7,1 % |

|

Indice MSCI World Core Infrastructure NR ($ CA) |

0,7 % |

1,2 % |

10,7 % |

3,5 % |

1,2 % |

5,1 % |

6,4 % |

8,9 % |

10,4 % |

Si 2022 a été l’année de la normalisation de la politique des taux d’intérêt, 2023 a été celle du resserrement des conditions monétaires pour ramener l’inflation à un niveau acceptable. Si l’on considère que l’IPC américain est passé de 9,1 % en juin 2022 à 3,1 % en novembre 2023, après un resserrement de 525 points de base, la politique monétaire semble avoir très bien rempli sa mission. Toutefois, malgré des taux nettement plus élevés, les investisseurs en croissance ont pu tirer parti de quelques thèmes de placement clés en 2023, notamment le développement de logiciels d’intelligence artificielle jusqu’à leur acceptation par le grand public (notamment les modèles de langage à grande échelle pour les requêtes générales) et les produits pharmaceutiques anti-obésité (notamment la catégorie de médicaments GLP-1). En conséquence, l’année écoulée pourrait être caractérisée par d’énormes disparités de rendement au niveau des secteurs du S&P 500, les technologies de l’information (+56 %), les services de communication (+54 %) et les biens de consommation cyclique (+40 %) étant en tête du peloton, tandis que les services publics (-10 %), l’énergie (-5 %) et les biens de consommation de base (-2 %) feraient figure de retardataires. Malheureusement, les actions versant des dividendes et les placements adossés à des actifs réels ont tendance à se concentrer dans ces secteurs à la traîne, mais nous sommes néanmoins raisonnablement satisfaits de notre rendement absolu cette année.

Pendant la majeure partie du second semestre de 2023, nous nous sommes habitués à l’idée que la dernière hausse des taux d’intérêt aux États-Unis avait eu lieu lors de la réunion de juillet, mais nous avons supposé que les responsables de la Fed continueraient à tenir un discours ferme pour éviter un assouplissement des conditions financières et risqueraient de faire resurgir l’inflation. Nous étions également d’avis que la dernière flambée des rendements obligataires américains à 10 ans, juste au-dessus de 5,0 % en octobre dernier, avait effectivement resserré les conditions financières dans une mesure suffisante pour satisfaire les membres du Federal Open Market Committee. Nous nous attendions à ce que la Fed reste dépendante des données, mais qu’elle adopte un point de vue plus équilibré dans la poursuite de son double mandat de plein emploi et de stabilité des prix. De manière rassurante, la réunion de décembre du Federal Open Market Committee a non seulement confirmé que la phase de resserrement du cycle des taux d’intérêt était terminée, mais aussi que la Fed envisageait désormais de passer à une politique monétaire plus souple en 2024. La conférence de presse du président Powell a été considérée comme conciliante et le résumé des projections économiques a indiqué un taux terminal plus bas (conforme à la fourchette actuelle de 5,25 à 5,50 %) et trois réductions de taux (de 25 points de base chacune) en 2024, par opposition à une perspective plus agressive prévue précédemment.

Le débat porte désormais sur la question de savoir si la Fed peut réaliser un atterrissage en douceur ou si l’impact décalé du resserrement de 525 points de base finira par causer des dommages plus graves à l’économie américaine. Il n’est peut-être pas surprenant que les investisseurs se soient réjouis de cette attitude conciliante et aient continué à pousser les actions à la hausse et les rendements obligataires à la baisse en décembre, même après un très bon mois de novembre, compte tenu de l’environnement difficile de ces deux dernières années. Ce qui nous a surpris, c’est que la courbe à terme a presque immédiatement suggéré environ six baisses de taux en 2024. Nous pensons que les 150 points de base d’assouplissement prévus en 2024 pourraient ne pas cadrer avec un scénario conciliant/haussier (il faudrait probablement que la croissance s’affaiblisse considérablement pour que la Fed assouplisse autant, ce qui ne serait pas particulièrement bon pour les marchés boursiers), mais nous pensons que seules quelques baisses de taux seraient nécessaires pour améliorer les chances d’un atterrissage en douceur. En théorie, quelques baisses de taux seront nécessaires en 2024 pour éviter que les taux d’intérêt réels ne deviennent plus restrictifs à mesure que les attentes en matière d’inflation continueront à baisser au cours de l’année à venir.

Étant donné que nous sommes probablement proches de la première baisse de taux du cycle, mais que le moment précis n’est pas connu et que l’environnement économique futur reste incertain, nous devrions nous attendre à une certaine volatilité au premier semestre de 2024. En outre, le S&P 500 ayant terminé l’année à 4 770 (soit près de 20 fois les bénéfices prévisionnels de 2024 selon FactSet), on a l’impression que les investisseurs ont anticipé de manière optimiste certains rendements de 2024 à 2023. Par conséquent, après une année de stagnation de la croissance des bénéfices en 2023, un retour à la croissance des bénéfices en 2024 (actuellement prévue à 10,4 %, toujours selon FactSet) sera nécessaire pour que le marché continue d’évoluer à la hausse à partir de maintenant. Toutefois, si la croissance se matérialise et que la reprise s’éloigne des thèmes de placement liés à l’intelligence artificielle et aux GLP-1 et que les titres technologiques à très grande capitalisation évoluent de manière latérale ou même affichent un rendement inférieur en 2024 (ce qui est tout à fait possible étant donné les attentes et les multiples élevés déjà appliqués à ces actions), nos mandats axés sur les dividendes devraient bien se comporter, tant sur une base absolue que relative. Comme toujours, nous recherchons continuellement des sociétés qui devraient afficher des revenus solides, des bénéfices et une croissance des dividendes, tout en continuant à se négocier à des évaluations acceptables aujourd’hui.

Pour le Fonds immobilier mondial Ninepoint, nous concentrons nos efforts de recherche sur les sociétés de grande qualité dont les dividendes augmentent ainsi que sur les placements en actifs réels, compte tenu de notre évaluation positive des perspectives de risque/rendement au cours des prochaines années. Après avoir évalué les évaluations relatives et les prévisions de croissance des bénéfices, nous sommes particulièrement intéressés par les actions des secteurs des industries, de l’énergie et des énergies renouvelables (même après quelques rendements décevants des secteurs des services publics en 2023) et nous prévoyons que notre positionnement reflétera ce point de vue dès le début de l’année. Après de nombreuses années de rendement supérieur du secteur des technologies de l’information à forte croissance et à forte évaluation, si les taux d’intérêt baissent et que la croissance des bénéfices devient plus répandue, nous nous attendrions à une rotation des grands gagnants de 2023 vers des actions sous-évaluées plus conformes à nos mandats axés sur les dividendes en 2024.

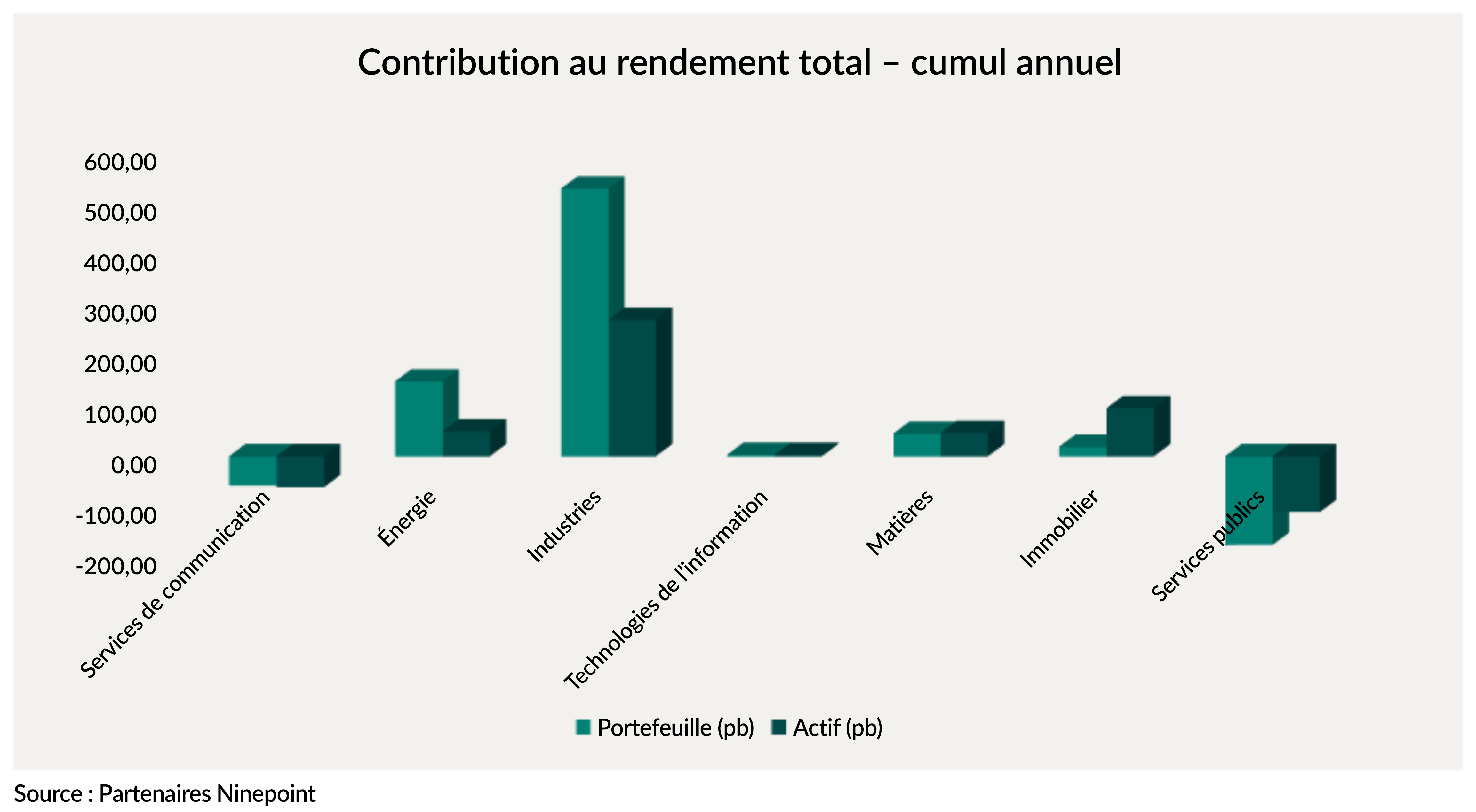

Sur une base absolue, les secteurs des industries (+529 pb), de l’énergie (+148 pb) et des matières (+44 pb) sont les principaux secteurs contributeurs du Fonds depuis le début de l’année, alors que ceux des services publics (-175 pb) et des communications (-59 pb) ont été à la traîne du marché.

Sur une base relative, la contribution positive au rendement des secteurs des industries (+270 pb), de l’immobilier (+95 pb) et de l’énergie (+49 pb) a été contrebalancée par les contributions négatives de ceux des secteurs publics (-110 pb) et des communications (-61 pb).

Nous sommes actuellement surpondérés dans les secteurs des industries, des matières et des technologies de l’information, pondérés dans ceux de l’immobilier et de l’énergie et sous-pondérés dans celui des services publics. Bien que l’impact décalé du resserrement monétaire ralentisse actuellement l’inflation, limite la croissance et augmente le taux de chômage, nous nous attendons à une politique monétaire plus souple à un moment ou à un autre en 2024. En attendant, nous restons concentrés sur les sociétés de grande qualité qui versent des dividendes et qui ont démontré leur capacité à générer une croissance régulière des revenus et des bénéfices tout au long du cycle économique.

Bien que certains projets soient confrontés à des problèmes de financement dans un contexte de taux d’intérêt plus élevés, nous continuons à penser que la transition vers l’énergie propre sera l’un des plus grands thèmes de placement pour les années à venir. Par conséquent, nous sommes à l’aise avec les placements du Fonds dans l’énergie traditionnelle et dans les énergies renouvelables, étant donné l’importance de la durabilité énergétique et de la sécurité de l’approvisionnement dans le monde.

Au 31 décembre 2023, le Fonds se concentrait sur 28 positions, les 10 principaux placements représentant environ 42,1 % du Fonds. Au cours de l’exercice précédent, 16 des 28 sociétés dont les titres sont détenus par le Fonds ont annoncé une augmentation de leurs dividendes, avec une hausse moyenne de 13,4 % (la hausse médiane était de 4,6 %). En utilisant une approche d’infrastructure totale, nous continuerons à suivre un processus de placement discipliné en équilibrant l’évaluation, la croissance et le rendement dans le but de produire de solides rendements ajustés en fonction du risque.

Jeffrey Sayer, CFA

Partenaires Ninepoint

Refinitiv Lipper Fund Awards, © 2022 Refinitiv. Tous droits réservés. Utilisé sous licence.

Au sein d’une liste totalisant treize fonds, le fonds a remporté le titre de Best Global Infrastructure Equity Fund lors de la remise des prix Refinitiv Lipper Fund Awards Canada de 2022 pour une période couvrant trois ans et prenant fin le 31 juillet 2022.

Méthodologie des Lipper Awards

Les prix Refinitiv Lipper Fund Awards, remis annuellement, mettent en vedette les fonds et les sociétés de fonds qui fait preuve d’excellence dans la prestation constante d’un rendement solide et ajusté au risque par rapport à leurs pairs.

Les Refinitiv Lipper Fund Awards sont basés sur le score Lipper Leader for Consistent Return, qui est une mesure de rendement ajustée au risque et calculée sur des périodes de 36, 60 et 120 mois. Le fonds présentant le résultat le plus élevé pour cette mesure (le rendement réel) dans chaque catégorie admissible remporte le Refinitiv Lipper Fund Award. Pour obtenir de plus amples renseignements, rendez-vous sur le lipperfundawards.com. Bien que Refinitiv Lipper déploie des efforts raisonnables pour veiller à l’exactitude et à la fiabilité des données présentées, leur exactitude n’est pas garantie par Refinitv Lipper.

Le mérite des gagnants est fondé sur des critères objectifs et quantitatifs. Les notables et prestigieux Refinitiv Lipper Fund Awards sont remis en fonction de notre score Lipper Leaders for Consistent Return. Les scores Lipper Leaders sont sujets à changement sur une base mensuelle. Des classements individuels sur des périodes de trois, cinq et dix ans ainsi que des familles de fonds avec des scores moyens élevés pour la période de trois ans sont également reconnus. Les prix sont basés sur la méthodologie propriétaire et éprouvée de Refinitiv Lipper, qui peut être consultée ici.

1 Tous les rendements et les détails du Fonds a) reposent sur les parts de série A; b) sont nets de frais; c) sont annualisés si la période est supérieure à un an; d) sont en date du décembre 31, 2023; e) les rendements annuels de 2011 sont pour la période du 1er septembre au 31 décembre 2011. L’indice est composé à 100 % de l’indice S&P Global Infrastructure TR (dollars canadiens) et est calculé par Ninepoint Partners LP selon les renseignements sur les indices publiquement accessibles. L’indice était auparavant l’indice Macquarie Global Infrastructure 100 (dollars canadiens) depuis la création jusqu’au 31 octobre 2016.

Le Fonds est généralement exposé aux risques suivants. Veuillez consulter le prospectus du Fonds pour obtenir une description de ces risques : risque lié à l’épuisement du capital; risque lié à la concentration; risque de crédit; risque de change; risque lié aux dérivés; risque lié aux fonds négociés en bourse; risque lié aux placements étrangers; risque lié aux fiducies de revenu; risque lié à l’inflation; risque lié aux taux d’intérêt; risque lié à la liquidité; risque de marché; risque lié à la réglementation; risque lié à la série; risque lié aux ventes à découvert; risque lié aux petites sociétés; risque lié à un émetteur donné; risque lié à la fiscalité.

Ninepoint Partners LP est le gestionnaire de placement des Fonds Ninepoint (collectivement, les « Fonds »). Un placement dans un fonds commun de placement peut donner lieu à des commissions, des commissions de suivi, des frais de gestion, des frais liés au rendement (le cas échéant) ainsi qu’à d’autres frais et dépenses. Veuillez lire attentivement le prospectus avant d’investir. Le taux de rendement indiqué pour les parts de série A du Fonds pour la période se terminant le décembre 31, 2023 est basé sur le taux de rendement total composé annuel historique et inclut les changements de valeur des parts et le réinvestissement des dividendes distribués. Il ne tient cependant pas compte des ventes, des rachats, des distributions ou des charges facultatives ni des impôts sur le revenu payables par tout détenteur de part, qui pourraient avoir réduit le rendement. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés ne se reproduisent pas nécessairement. L’information contenue dans la présente communication ne constitue pas une offre ni une sollicitation par toute personne résidant aux États-Unis ou dans tout ressort où une telle offre ou sollicitation n’est pas autorisée ou à toute personne qu’il est illégal de solliciter ou à qui il est illégal de faire une telle offre. Les investisseurs éventuels qui ne résident pas au Canada doivent s’adresser à leur conseiller en placement pour déterminer si les titres du Fonds peuvent être légalement vendus dans leur ressort.

Les opinions, les estimations et les prévisions (« l’information ») contenues dans la présente étude sont uniquement celles de Ninepoint Partners LP et sont modifiables sans préavis. Ninepoint Partners fait tous les efforts pour assurer que l’information est tirée de sources considérées fiables et exactes. Cependant, Ninepoint Partners n’assume aucune responsabilité quant aux pertes ou dommages directs ou indirects quelconques pouvant résulter de l’utilisation de cette information. Ninepoint Partners n’a aucune obligation de mettre à jour ou de maintenir à jour l’information contenue dans le présent document. Les destinataires ne doivent pas substituer l’information à leur propre jugement. Veuillez consulter votre conseiller professionnel relativement à votre situation particulière. Les opinions concernant une entreprise, un titre, un secteur ou un marché en particulier ne doivent pas être considérées comme une indication aux fins de négociation des fonds d’investissement gérés par Ninepoint Partners LP. Toute mention d’une entreprise particulière est faite uniquement à titre informatif, ne doit pas être considérée comme un conseil en matière de placement ou une recommandation d’achat ou de vente ni comme une indication de la façon qu’investissent ou investiront les portefeuilles des fonds d’investissement gérés par Ninepoint Partners LP. Ninepoint Partners LP ou ses sociétés affiliées peuvent être propriétaires bénéficiaires ou contrôler à titre bénéficiaire 1 % ou plus de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Ninepoint Partners LP ou ses sociétés affiliées peuvent détenir une position vendeur de n’importe quelle catégorie de titres de capitaux propres des émetteurs mentionnés dans la présente étude. Au cours des précédents douze mois, Ninepoint Partners LP ou ses sociétés affiliées peuvent avoir reçu des émetteurs mentionnés dans la présente étude une rémunération pour d’autres raisons que les services normaux de conseils en matière de placement ou d’exécution d’opérations.

Ninepoint Partners LP Au numéro sans frais : 1 866 299-9906 SERVICES AUX COURTIERS : CIBC Mellon GSSC Record Keeping Services: sans frais : 1.877.358.0540

Récompenses

Fonds liés

Commentaire historique

- Fonds d’infrastructure mondiale Ninepoint 11/2023

- Fonds d’infrastructure mondiale Ninepoint 10/2023

- Fonds d’infrastructure mondiale Ninepoint 09/2023

- Fonds d’infrastructure mondiale Ninepoint 08/2023

- Fonds d’infrastructure mondiale Ninepoint 07/2023

- Fonds d’infrastructure mondiale Ninepoint 06/2023

- Fonds d’infrastructure mondiale Ninepoint 05/2023

- Fonds d’infrastructure mondiale Ninepoint 04/2023

- Fonds d’infrastructure mondiale Ninepoint 03/2023

- Fonds d’infrastructure mondiale Ninepoint 02/2023

- Fonds d’infrastructure mondiale Ninepoint 01/2023

- Fonds d’infrastructure mondiale Ninepoint 12/2022

- Fonds d’infrastructure mondiale Ninepoint 11/2022

- Fonds d’infrastructure mondiale Ninepoint 10/2022

- Fonds d’infrastructure mondiale Ninepoint 09/2022

- Fonds d’infrastructure mondiale Ninepoint 08/2022

- Fonds d’infrastructure mondiale Ninepoint 07/2022

- Fonds d’infrastructure mondiale Ninepoint 06/2022

- Fonds d’infrastructure mondiale Ninepoint 05/2022

- Fonds d’infrastructure mondiale Ninepoint 04/2022

- Fonds d’infrastructure mondiale Ninepoint 03/2022

- Fonds d’infrastructure mondiale Ninepoint 02/2022

- Fonds d’infrastructure mondiale Ninepoint 01/2022

- Fonds d’infrastructure mondiale Ninepoint 12/2021

- Fonds d’infrastructure mondiale Ninepoint 10/2021

- Fonds d’infrastructure mondiale Ninepoint 09/2021

- Fonds d’infrastructure mondiale Ninepoint 08/2021

- Fonds d’infrastructure mondiale Ninepoint 07/2021

- Fonds d’infrastructure mondiale Ninepoint 06/2021

- Fonds d’infrastructure mondiale Ninepoint 05/2021

- Fonds d’infrastructure mondiale Ninepoint 04/2021

- Fonds d’infrastructure mondiale Ninepoint 03/2021

- Fonds d’infrastructure mondiale Ninepoint 02/2021

- Fonds d’infrastructure mondiale Ninepoint 01/2021

- Fonds d’infrastructure mondiale Ninepoint 12/2020

- Fonds d’infrastructure mondiale Ninepoint 11/2020

- Fonds d’infrastructure mondiale Ninepoint 10/2020

- Fonds d’infrastructure mondiale Ninepoint 09/2020

- Fonds d’infrastructure mondiale Ninepoint 08/2020

- Fonds d’infrastructure mondiale Ninepoint 07/2020

- Fonds d’infrastructure mondiale Ninepoint 06/2020

- Fonds d’infrastructure mondiale Ninepoint 05/2020

- Fonds d’infrastructure mondiale Ninepoint 04/2020

- Fonds d’infrastructure mondiale Ninepoint 03/2020

- Fonds d’infrastructure mondiale Ninepoint 02/2020

- Fonds d’infrastructure mondiale Ninepoint 12/2019

- Fonds d’infrastructure mondiale Ninepoint 11/2019

- Fonds d’infrastructure mondiale Ninepoint 10/2019

- Fonds d’infrastructure mondiale Ninepoint 09/2019

- Fonds d’infrastructure mondiale Ninepoint 08/2019

- Fonds d’infrastructure mondiale Ninepoint 07/2019

- Fonds d’infrastructure mondiale Ninepoint 06/2019

- Fonds d’infrastructure mondiale Ninepoint 05/2019

- Fonds d’infrastructure mondiale Ninepoint 04/2019

- Fonds d’infrastructure mondiale Ninepoint 03/2019

- Fonds d’infrastructure mondiale Ninepoint 02/2019

- Fonds d’infrastructure mondiale Ninepoint 01/2019

- Fonds d’infrastructure mondiale Ninepoint 12/2018

- Fonds d’infrastructure mondiale Ninepoint 11/2018

- Fonds d’infrastructure mondiale Ninepoint 10/2018

- Fonds d’infrastructure mondiale Ninepoint 09/2018

- Fonds d’infrastructure mondiale Ninepoint 08/2018

- Fonds d’infrastructure mondiale Ninepoint 07/2018

- Fonds d’infrastructure mondiale Ninepoint 06/2018

- Fonds d’infrastructure mondiale Ninepoint 05/2018

- Fonds d’infrastructure mondiale Ninepoint 04/2018

- Fonds d’infrastructure mondiale Ninepoint 03/2018

- Fonds d’infrastructure mondiale Sprott 02/2018

- Fonds d’infrastructure mondiale Sprott 01/2018